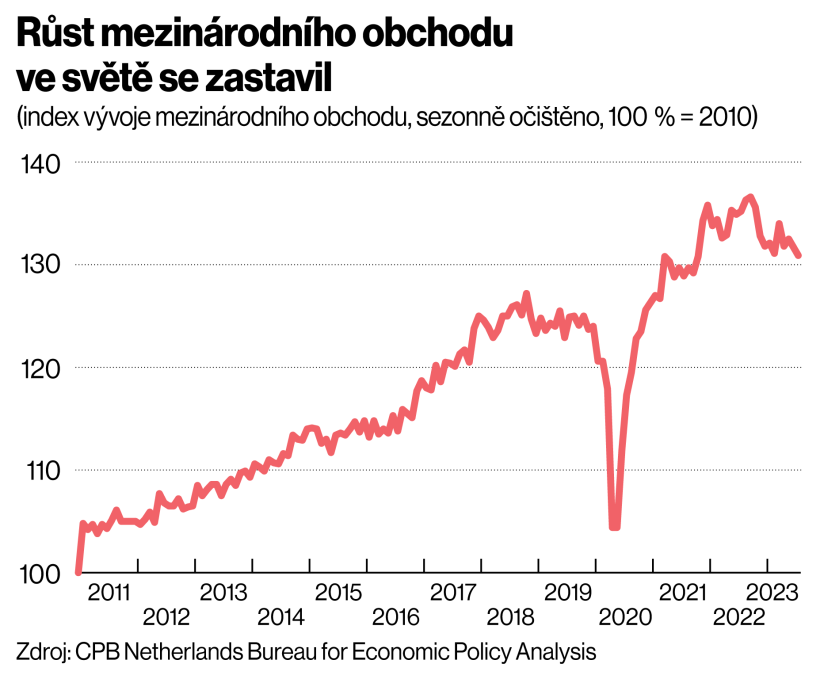

Mezinárodní obchod ve světě prudce brzdí. Do poklesu se dostal už v posledním čtvrtletí minulého roku. V letošním červenci, za který jsou k dispozici poslední data, klesla mezinárodní výměna zboží podle nizozemského Úřadu pro analýzu hospodářské politiky CPB meziročně o 3,2 procenta. V tomto století to je třetí nejvyšší číslo po světové finanční krizi v letech 2008 a 2009 a po výkyvech dodavatelských řetězců na začátku pandemie před třemi lety.

Mezinárodní obchod sráží stále ještě vysoké úrokové sazby a inflace, kvůli kterým lidé i firmy méně utrácejí. To se začíná měnit. Podle Jiřího Schwarze, ředitele Centra ekonomických a tržních analýz, ale ani pokles inflace a úrokových sazeb nemusí přinést oživení světového obchodu.

Dochází totiž k přeskupování globálních dodavatelských řetězců. „Před covidem všichni hledali cestu, jak co nejlevněji vyrobit své zboží. Většinou ji našli v Číně. Nicméně s covidem a pak také s válkou na Ukrajině se začali poohlížet po alternativních lokalitách,“ říká Lukáš Jílek, ředitel pro oblast dodavatelských řetězců poradenské společnosti Deloitte. Nová místa pro svou výrobu hledají firmy proto, že se během pandemie covidu zpřetrhaly světové dodavatelské řetězce, zabrzdila se výroba i dálková přeprava, která mnohanásobně zdražila. Významnou překážkou růstu světového obchodu jsou podle Schwarze také vyostřené geopolitické a ekonomické spory mezi Západem a Východem, zejména Čínou.

Firmy proto dávají stále více přednost zvýšení bezpečnosti dodávek zboží a komponent před nízkými náklady. Ve světě tak posiluje obchod mezi geograficky blízkými a ideologicky spřátelenými zeměmi. Zároveň mají jednotlivé státy či regiony po desítkách let prohlubující se globalizace tendenci víc kontrolovat průmyslovou výrobu na svém území a zvyšovat svou soběstačnost.

Růst mezinárodního obchodu ve světě se zastavil

„Nejsme ve fázi deglobalizace, ale spíš budeme čelit postupu další regionalizace a jisté fragmentaci globálního obchodu,“ říká Tomáš Petříček z Centra globální politické ekonomie Ústavu mezinárodních vztahů.

Organizace pro hospodářskou spolupráci OECD ve své zprávě varovala, že sílící geoekonomická roztříštěnost a posun k obchodní politice více zaměřené na vnitřní obchod by omezily zisky z globálního obchodu a zasáhly by životní úroveň zejména v nejchudších zemích a domácnostech.

Protekcionismus na vzestupu

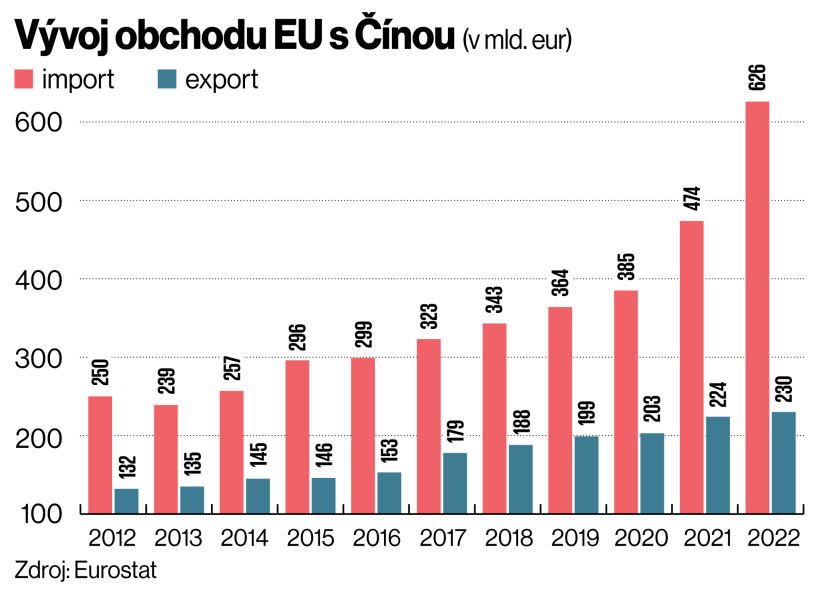

Západní státy se snaží snížit zejména závislost na dodávkách zboží, komponent a surovin z Číny. Ta je zdaleka největším dovozcem do Evropské unie, která za poslední desetiletí zvýšila import z této země 2,5násobně. Během pandemie covidu ale Čína zavedla silné restrikce, kvůli kterým se v řadě továren i přístavů přestalo pracovat a obchod vázl. Odhalilo to rizika obchodu s Pekingem, v kterém navíc utužuje svou moc stále autokratičtější prezident Si Ťin‑pching. Ten na rozdíl od svých předchůdců víc sází na nacionalismus a regulaci než na růst obchodu. „Už mnoho let v Číně klesá podíl výroby postavené na zahraničních investicích, což je dané strukturálními překážkami, které tam režim vytváří. Čína chce výrobu víc dostat pod kontrolu svého kapitálu,“ popisuje Petříček. Čínský prezident také značně posiluje armádu země a často hovoří o přípravě na boj.

Výsledkem je například čipová válka, kdy USA vydaly přísná omezení na vývoz polovodičových součástek a zařízení na jejich výrobu do Číny. Oficiálně hlavně proto, aby znepříjemnily technologický rozvoj její armády. K tomu se připojily i evropské a japonské firmy. Peking v odvetě zastavil vývoz gallia a germania, dvou klíčových surovin pro výrobu čipů. Evropská unie, Spojené státy i další země proto plánují investovat desítky miliard dolarů do posílení produkce polovodičů na svém území.

Díky zkracování dodavatelských řetězců a přesunu výroby do Evropy se sníží uhlíková stopa globální přepravy i průmyslové produkce.

Ochrana vlastního trhu pomocí protekcionistických opatření jde ale mnohem dál. Bývalý americký prezident Donald Trump vstoupil do kampaně za své zvolení v roce 2016 se sloganem „America First“, který prosazoval i během svého vládnutí. Například v roce 2018 výrazně zvýšil cla na dovoz oceli a hliníku. Řada politicky spřátelených a okolních zemí jako Kanada, Mexiko, Jižní Korea a na poslední chvíli i Evropská unie dostaly výjimku. Čína ale mezi nimi nebyla a na vyhlášení obchodní války reagovala zvýšením cel na vybrané americké zboží jako maso nebo víno.

Vývoj obchodu EU s Čínou

Ochrana amerického trhu a posílení místní výroby pokračuje ve Spojených státech i po nástupu nového prezidenta Joea Bidena, například v podobě stovek miliard dolarů daňových úlev a dotací v rámci takzvaného zákona o snižování inflace. „Ten má v podstatě přimět výrobce, aby měli větší část dodavatelského řetězce přímo na území USA. Týká se to například elektromobility, klíčových technologií pro zelenou tranzici a dalších,“ uvedl Petříček.

Evropská unie se proti americkému zákonu ohradila s tím, že její firmy začnou víc investovat v USA, kam budou přesouvat svou výrobu. To už se také děje. Evropské podniky ale táhnou do Severní Ameriky i nízké ceny energií. Jednou z nich je česká strojírenská skupina Wikov, která nedávno dokončila akvizici dvou firem v Kanadě.

„Amerika bude těžit z geopolitiky nejen jako bezpečný přístav, ale i jako stát, který se snaží přitáhnout zpátky byznys z Asie. Probíhá tam dodavatelské rozpojování s Čínou. Amerika bude také těžit ze zbrojařského průmyslu a myslím si, že její hospodářská hegemonie se ještě zvýší,“ říká majitel Wikovu Martin Wichterle.

Kamarádský byznys

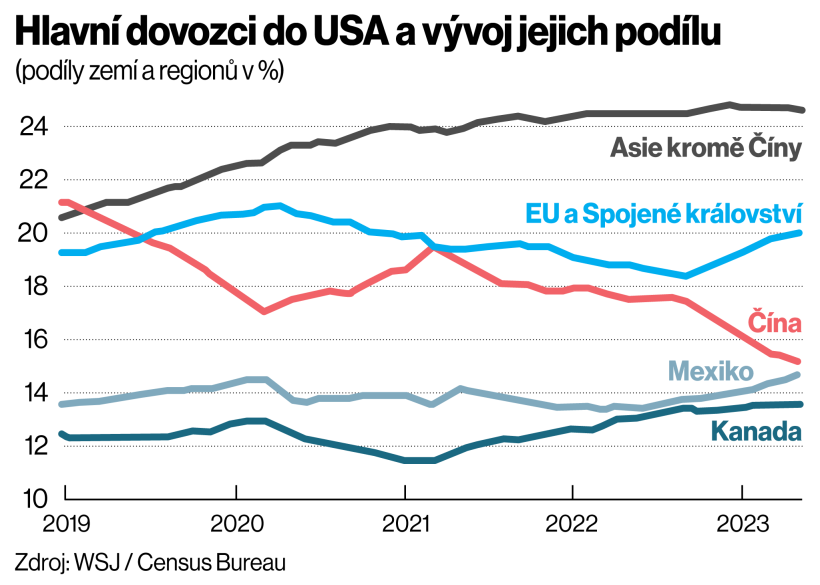

Oddělování západních obchodních toků od Číny dokládají i data. Podíl Pekingu na celkovém dovozu do USA klesl z 22 procent v roce 2018 na letošních 13 procent, což je nejméně od roku 2003. Naopak vzrostl podíl geograficky a politicky blízkých partnerů z Mexika, Kanady a Evropské unie.

Po letech rychlého zvyšování obchodu s Čínou se zdá, že letos pomalu obrací i Evropská unie. V prvním pololetí roku se meziročně lehce snížil vývoz do Číny, ale zejména se o 13 procent propadl dovoz z této země.

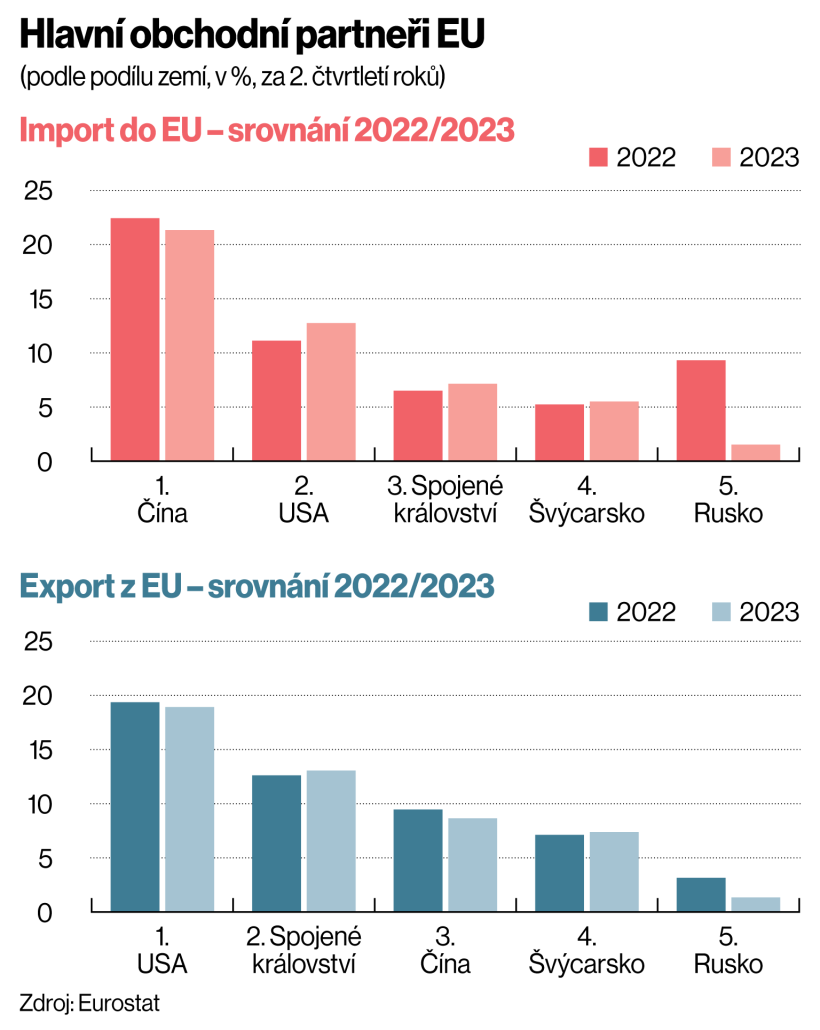

Tuto změnu může částečně vysvětlovat klesající celkový export Číny, jejíž ekonomice se stále nedaří plně se vzpamatovat z útlumu během pandemie. Je ale evidentní, že Evropská unie nahrazuje Peking jinými, ideologicky i zeměpisně bližšími partnery. Zatímco podíl Číny na celkovém dovozu zboží do EU letos klesl, unie víc obchodovala s USA, Velkou Británií nebo Švýcarskem.

Hlavní dovozci do USA a vývoj jejich podílu

Čína zase nahradila západní byznysmeny ruskými, když vzájemná obchodní výměna s Moskvou letos vyrostla o třetinu, samotný vývoz do Ruska vystřelil o dvě třetiny.

Přesměrování obchodních toků do zemí politických spojenců se projevuje i na aktivitách největších firem v Česku. PPF expandovala do Ruska na začátku století a do Číny se vydala o něco později. Nyní se z obou trhů stahuje – z Ruska kvůli válce na Ukrajině a z Číny kvůli geopolitickému napětí a silné regulaci trhu. Zaměřit se nyní chce na Evropskou unii a Spojené státy. Také Škoda Auto odešla z Ruska a pozice ztrácí i v Číně.

Z Číny do Indie a Vietnamu

Odříznutí od levné výroby v Číně, která je zároveň obrovským spotřebitelským trhem, je ale pro řadu firem těžko přijatelné. Před tímto trendem varoval například ředitel Nike John Donahoe nebo šéf Siemensu Roland Busch, rozšiřovat obchod s Čínou chtějí německé automobilky BMW nebo Mercedes‑Benz. Zmírnit obchodní napětí mezi Západem a Čínou se snaží také politické delegace z Evropské unie a USA.

Přesto se dodavatelské řetězce dále přesunují do jiných zemí. „Před rokem byl odpor vůči Číně větší než dnes, ale tak jako tak firmy dále hledají a budou hledat alternativy,“ předpokládá Jílek z Deloitte.

Západní firmy hledají tyto alternativní destinace pro svou výrobu i prodej hlavně v jižní a jihovýchodní Asii, zejména v Indii, Vietnamu nebo Indonésii. Podle Schwarze jde o země, kde je dostatek levné pracovní síly a nízké náklady díky menším ekologickým standardům výroby. Jde také zpravidla o rychle rostoucí ekonomiky s rozsáhlým spotřebitelským trhem. Například HDP nové nejlidnatější země světa, Indie, poroste podle odhadu Mezinárodního měnového fondu letos o 6,1 procenta a konzultační firma Brookings odhaduje, že v příštích dvou dekádách se bude zvyšovat meziročně o 3,5 procentního bodu rychleji než ve stárnoucí Číně.

Hlavní obchodní partneři EU

V Indii například otevírá nový montážní závod zmíněná strojírenská firma Wikov, výrobu tu rozšiřuje i Škoda Auto, která v zemi loni zdvojnásobila své prodeje a zodpovídá tam i za několik značek koncernu Volkswagen. „Myslím si, že vstupujeme do dekády Indie, která v poslední době vykazuje ohromný nárůst,“ uvedl nedávno v rozhovoru pro týdeník Ekonom Martin Jahn, člen představenstva Škody Auto. Ta v září vstoupila také na vietnamský trh, otevřela tam autosalon a od příštího roku tam plánuje s místním partnerem TC Group výrobu vozů z plně rozložených sad přivezených z Indie. Automobilka podle Jahna také zvažuje vstup na thajský, malajský a indonéský trh.

Na rozšiřování svého dodavatelského řetězce v oblasti jižní a jihovýchodní Asie pracují také německá elektrotechnická společnost Siemens, americký výrobce telefonů Apple, producent čipů Micron Technology a řada dalších západních firem.

Nejde jim jen o to, aby odtud vyvážely své zboží do světa. Ještě silnějším důvodem je snaha vyrábět co nejblíž zákazníkům, nejlépe přímo na daném trhu. Podle Dušana Drábka z průmyslového oddělení nemovitostní poradenské firmy Savills se tak firmy hlavně snaží zmírnit rizika výpadku dodávek kvůli chybějícím přepravním kapacitám a zablokovaným dopravním trasám.

Jak vysvětluje ekonom Schwarz, díky zkracování dodavatelských řetězců se sníží uhlíková stopa globální přepravy. „A pokud se výroba přesune z východní Asie do Evropy, sníží se globální znečištění i díky tomu, že jsou v Evropě ekologické standardy výroby podstatně vyšší než kdekoli jinde ve světě s výjimkou Japonska, Austrálie a Nového Zélandu,“ dodává.

Z průzkumu technologické firmy ABB vyplývá, že 74 procent evropských a 70 procent amerických firem plánuje přiblížit své dodavatelské řetězce blíž k zákazníkům. Přesun výroby do nových lokalit ale povede podle Jílka z Deloitte ke zvýšení nákladů a tím i vyšším cenám finálních produktů. Za vyšší bezpečnost dodávek tak zaplatí v důsledku hlavně spotřebitelé.

Zkracování v Evropě

Zkracování dodavatelských řetězců už je patrné i v Evropě. Výrobu, dodavatele či sklady stěhují z Asie blíž k evropským zákazníkům společnosti jako Hugo Boss, Cannondale nebo Ikea. Podle realitní firmy Cushman & Wakefield loni výrobci obsadili téměř o třetinu více továrních prostor než rok předtím.

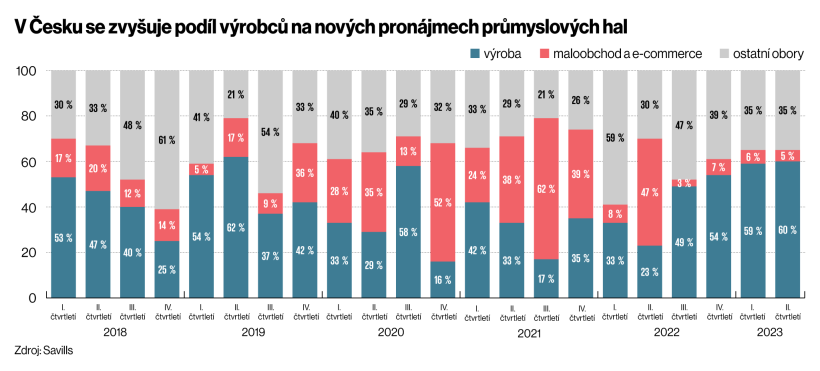

Ke stejnému vývoji dochází také v Česku. Jak vyplývá z dat společnosti Savills, podíl výrobních firem na nově pronajatých industriálních prostorech se ve druhém čtvrtletí letošního roku zvýšil až na 60 procent. Podle Drábka pronájem továrních hal v Česku táhnou zejména firmy z automobilového průmyslu, energetiky a elektroniky. V budoucnu lze pak očekávat velký nárůst zájmu firem kolem produkce čipů. Evropská unie chce do posílení výroby polovodičových součástek na svém území investovat 43 miliard eur a peníze na čipy chtějí poslat i jednotlivé země, Německo například 20 miliard eur. Podle studie Savills to v příštích sedmi letech vyvolá poptávku po průmyslových prostorách o rozloze téměř 11 milionů metrů čtverečních. „Česká republika má nyní v tomto ohledu jedinečnou šanci v možném rozšíření výroby čipů v Rožnově pod Radhoštěm, přičemž by v budoucnu nemuselo zůstat pouze u této lokality,“ říká Drábek.

Většina našich stávajících klientů z Tchaj‑wanu rozšiřuje své působení v Evropě a zejména v České republice.

Na tuto vlnu naskakuje také středoevropský developer komerčních nemovitostí CTP se sídlem v Praze. Jeho manažeři nedávno vyrazili do východní Asie hledat zájemce o přesun výroby do Česka. Zúčastnili se při tom také jedné z největších světových výstav čipového průmyslu v Tchaj‑wanu.

„Většina našich stávajících klientů z Tchaj‑wanu rozšiřuje své působení v Evropě a zejména v České republice. Mezi sektory se zvýšenou poptávkou patří výroba elektroniky, elektromobilů a polovodičový průmysl, přičemž ohlášení investice do nové továrny společnosti TSMC v Drážďanech představuje pro Českou republiku velkou příležitost přilákat a rozšířit aktivity v high‑tech polovodičovém průmyslu,“ uvedl Bert Hesselink, ředitel pro vztahy s klienty skupiny CTP.

V Česku se zvyšuje podíl výrobců na nových pronájmech průmyslových hal

Podle něj asijské společnosti v minulosti investovaly hlavně v západní Evropě, nyní se ale začínají víc zaměřovat na střední část kontinentu. Překážkou není podle Hesselinka ani nízká nezaměstnanost, protože přicházející společnosti hledají spíš nižší počty kvalifikovaných zaměstnanců.

To potvrzuje i německý výrobce skladové techniky Jungheinrich, který letos rozšířil svou produkci do Česka. „Nejdůležitějším kritériem byl dostatek kvalifikované pracovní síly. Výroba je v maximální možné míře automatizovaná, tudíž není náročná na nekvalifikovanou pracovní sílu, které je větší nedostatek,“ uvedl Martin Koudelka, vedoucí marketingového oddělení české pobočky Jungheinrichu.

Pro a proti

Zkracování dodavatelských řetězců a přesun výroby do Česka může mít podle Pavla Sobíška, hlavního ekonoma UniCredit Bank, na ekonomiku státu dvojí efekt. Jednak je to pro exportně orientovanou zemi dobrá příležitost nahradit úbytek zakázek v čase, kdy objem mezinárodního obchodu nejspíš neporoste. „Ideální by ale bylo trochu se vyvázat ze závislosti na zpracovatelském průmyslu a rozvíjet jiné obory. Osobně ovšem v zázračné změny ve struktuře české ekonomiky nevěřím. U nás půjde spíš o to, racionalizovat výrobu tak, aby nevázala tolik energie a dopravních kapacit a aby se zvýšila přidaná hodnota,“ říká Sobíšek.

Podle Wichterleho posune příchod dalších výrobců Česko ještě hlouběji do pozice subdodavatelské ekonomiky. „Ve střednědobém horizontu v tom vidím spíš potenciální problémy než příležitost pro tygří skoky českého hospodářství,“ říká jeden ze signatářů výzvy k druhé ekonomické transformaci. Ta volá po tom, aby se česká ekonomika víc opřela o technologicky vyspělé firmy, které v zemi nejen vyrábějí, ale především vyvíjejí a prodávají odtud do světa vlastní výrobky. S tím souhlasí i Petříček: „Samotná výroba nepřispěje k transformaci ekonomiky. Měli bychom se soustředit na klíčová technologická odvětví, na vývoj, inovace a zavádění výzkumných poznatků do praxe. Velkou mezeru máme i na konci řetězce – v marketingu a obchodu.“

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Radek Novotný

Radek Novotný