Důchody budou nižší a daně vyšší, moc jiných alternativ, jak zvládnout stárnoucí populaci není. Kdokoliv si dá tu práci a přečte si poslední zprávu Národní rozpočtové rady, dojde k závěru, že je nejvyšší čas vzít přípravu na stáří do vlastních rukou. Kdo tak neučiní a bude se spoléhat pouze na stát, s důstojnou penzí počítat nemůže. Od letošního roku mají Češi navíc nové možnosti, jak se na budoucnost připravit. Jednak si mohou investovat s daňovou výhodou po své vlastní ose a jednak se pojistit pro případ nesoběstačnosti.

V Česku si na penzi podle dat Asociace penzijních společností spoří 4,2 milionu lidí. Využívají k tomu třetí důchodový pilíř, který stát podporuje příspěvky či daňovým zvýhodněním, a navíc mohou svým zaměstnancům na penzi posílat peníze i zaměstnavatelé. Ze statistik vyplývá, že průměrně si měsíčně na penzi lidé odkládají 812 korun a zaměstnavatel jim přispívá dalšími 1176 korunami. Kolik bude mít takový průměrný člověk peněz po 30 letech spoření? Zhruba 2,7 milionu korun.

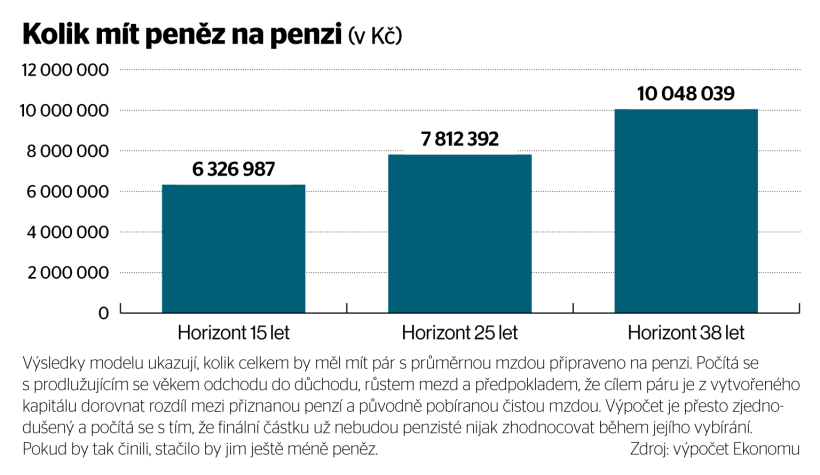

Bude to stačit? Dnešní mladí lidé by měli v penzi trávit v průměru 12 let, což je také období, po které by měli mít zajištěné dodatečné příjmy ke státnímu důchodu, které jim budou kompenzovat rozdíl mezi průměrnou čistou mzdou a právě budoucí nižší penzí. Pokud by bylo cílem dnešních třicátníků, aby se po odchodu do důchodu nesnížila jejich životní úroveň, pak by měl mít pár podle výpočtů Ekonomu připraveno na penzi alespoň deset milionů korun. Páru čtyřicátníků by mělo stačit necelých osm milionů.

Stát chce pobídnout Čechy, aby nenechávali své peníze ležet ve fondech, které nic nevynáší.

Pro dosažení takové částky by si měl každý z páru ideálně měsíčně odkládat 3300 korun, dosáhnout toho lze třeba tak, že jednotlivec si bude do penzijka posílat 1500 korun, zaměstnavatel mu přidá stejnou částku a stát mu dá navrch příspěvek 300 korun. Zmíněné výpočty mají ale jeden háček. Počítá se s tím, že peníze jsou zhodnocované v takzvaných dynamických (zaměřených na akcie) fondech doplňkového penzijního spoření, které mají průměrný roční výnos 5,6 procenta.

Kolik mít peněz na penzi (v Kč)

Potíž je v tom, že většina lidí posílá své peníze do podstatně konzervativnějších variant.

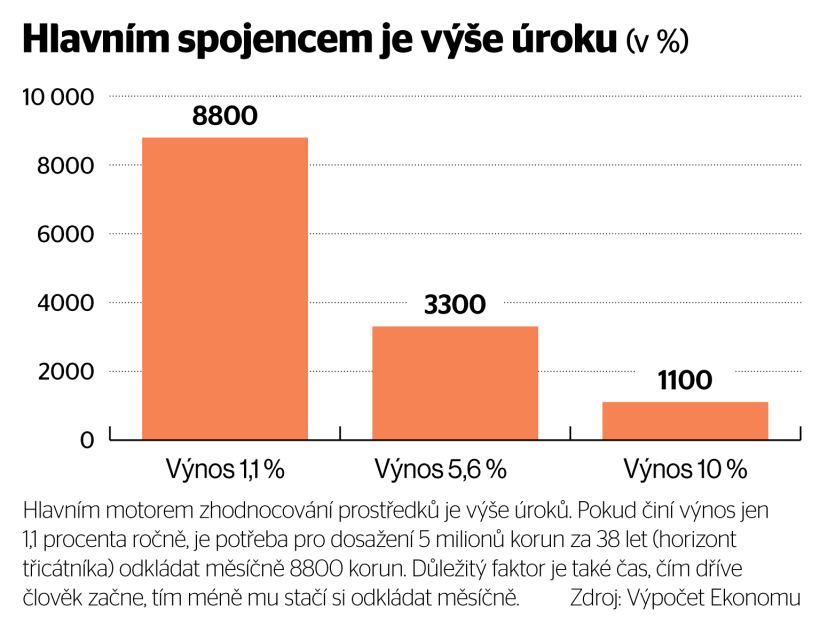

V třetím důchodovém pilíři jsou totiž jak klienti konzervativních nebo vyvážených fondů, tak starého penzijního připojištění, které už nelze zakládat. V připojištění má přitom své peníze 2,4 milionu lidí, tedy více než ve spoření. A výnos připojištění je kvůli jeho velmi konzervativní strategii pouze 1,1 procenta ročně. Jinak řečeno, pokud by měl zmíněný pár třicátníků dosáhnout svého cíle, pak by si v rámci připojištění musel každý z nich měsíčně odkládat 8800 korun. Hlavním spojencem při chystání se na penzi je výše úroku a čas.

4,2 milionu

Tolik lidí si v Česku spoří na penzi podle dat Asociace penzijních společností. Průměrně si měsíčně odkládají 812 korun a zaměstnavatel jim přispívá dalšími 1176 korunami.

48 tisíc Kč

Tolik je možné si ročně odečíst u produktů na stáří od základu daně. Na dani se tak ušetří 7200 korun.

Jednou z letošních novinek je proto možnost si jednoduše přesunout peníze z nevýnosného připojištění do spoření. Stát chce pobídnout Čechy, aby nenechávali své peníze ležet ve fondech, které nic nevynáší. Další novinkou je, že penzijní společnosti mají nově možnost nabízet v rámci doplňkového penzijního spoření i takzvané alternativní fondy, které by mohly vynášet ještě o něco více než zmíněné dynamické. Lidé by tak mohli investovat prostřednictvím těchto fondů třeba i do start‑upů nebo obecně firem. Pod alternativní fondy lze zařadit i nemovitostní fondy.

Investice na vlastní pěst

Českou investiční obcí nejvíce očekávanou novinkou je ale dlouhodobý investiční produkt (DIP), který je do značné míry alternativou k penzijnímu spoření. Produkt nabízí možnost investovat si na stáří po vlastní ose, tedy poskládat si nebo si nechat poskládat vlastní investiční portfolio. Vlastní strategie složené z oblíbených pasivních fondů (ETF) mohou být totiž výnosnější. Jak ukazují data, aktivně spravované fondy nejsou zpravidla schopné porážet burzovní indexy. Strategie pasivního fondu většinou stojí právě na kopírování vybraného indexu.

Zatímco výnos dynamických fondů v rámci penzijního spoření byl za posledních deset let ročně už zmíněných 5,6 procenta, oblíbený americký akciový index S&P 500 zvládal i s dividendami 12 procent ročně, z pohledu posledních sta let pak 10 procent ročně. Při ročním zhodnocení 10 procent by tak zmiňovanému páru třicátníků stačilo, aby si každý z nich odkládal měsíčně jen 1100 korun. Je tedy novinka v podobě DIP lepší volba?

Správcovské poplatky se pohybují v Česku nejčastěji od 0,2 až po tři procenta a vstupní poplatky od nuly po tři procenta.

„Pro nějaké individuální doporučení je potřeba mít více informací,“ říká Marcel Vanduch, investiční analytik Partners, s tím, že nelze říct, že existuje jasně lepší varianta. Obecně by ale využil státního příspěvku v rámci penzijního spoření a následně i možnost založit si paralelně DIP a „využít kvalitnější investiční řešení s daňovým odpočtem“. Nutno dodat, že i u penzijního spoření je po vyčerpání maximálního příspěvku možnost dále též využít daňového odpočtu.

Celkem je možné si u produktů na stáří odečíst od základu daně 48 tisíc korun ročně a ušetřit na dani 7200 korun.

Hlavním spojencem je výše úroku (v %)

Pozor na poplatky

Investovat na vlastní pěst na konci února nabízelo v Česku už 20 poskytovatelů, kteří se odlišují především nabídkou produktů a strukturou poplatků. V rámci DIP lze investovat do běžných podílových fondů, zmíněných pasivních fondů, konkrétních akcií nebo na burze obchodovaných dluhopisů. Jednak je tedy potřeba si rozmyslet, co si do portfolia dát, a případně si najít kvalitního finančního poradce a jednak je důležité se ohlížet také na poplatky. Poskytovatelé si za vedení DIP sice nic neúčtují, ale berou si poplatky závislé na druhu investic, které si klient navolí do portfolia.

Nejčastěji se lze setkat se správcovskými poplatky, které si berou určité procento z objemu portfolia. Obvyklými jsou pak také vstupní poplatky, kdy se strhává procento z každé vložené částky. Podle rešerše Ekonomu se správcovské poplatky pohybují na českém trhu nejčastěji od 0,2 procenta až po tři procenta a vstupní poplatky od nuly po tři procenta. Poskytovatelé jednotlivé poplatky často kombinují. Existují i na první pohled skryté poplatky třeba za konverzi měn, pokud klient investuje v cizí měně, ale posílá si na účet koruny.

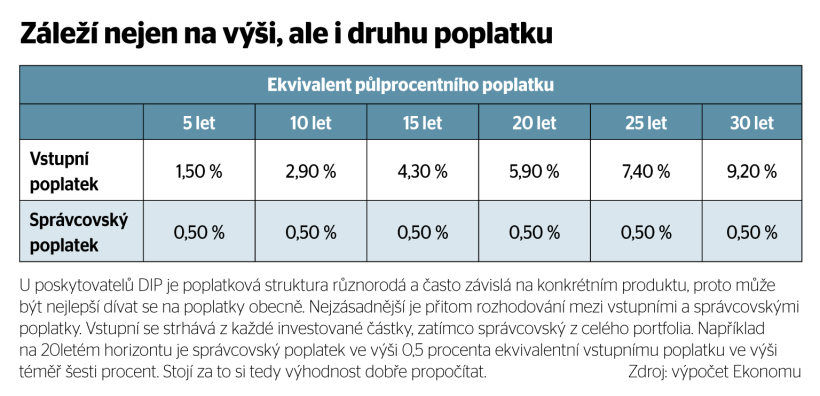

Záleží nejen na výši, ale i druhu poplatku

Dopad poplatků na portfolio je přitom často neintuitivní. Například platí, že správcovský poplatek ve výši 0,5 procenta ročně je při investování na 30 let ekvivalentní vstupnímu poplatku devět procent. Správcovský poplatek ve výši dvou procent ročně pak odpovídá dokonce situaci, kdy by si poskytovatel bral z každého vkladu 31 procent. Je tak potřeba si dávat bedlivý pozor, z čeho je portfolio složené, aby nakonec nebylo zatížené vyššími poplatky, než je tomu v případě doplňkového penzijního spoření, které Národní rozpočtová rada považuje za vysoké – vyšší správcovský poplatek mají jen Španělé.

A nakonec pojištění

Když už se ale třicetiletý pár rozhodl, jakým způsobem se s pomocí státu dostane k cílové částce, měl by zvážit ještě další věc, a to pojištění. V rámci státem podporovaných produktů je totiž kromě penzijního spoření a DIP také investiční životní pojištění a novinka v podobě pojištění dlouhodobé péče. Investiční životní pojištění umožňuje vedle pojištění rizik také vytváření si finanční rezervy v podobě investování, nicméně podle poradců by v případě pojištění neměly být investice hlavní motiv, neboť poplatky při investování jsou v něm relativně vysoké. Smysl může dávat v případě třeba krytí rizika smrti, neboť vedle investiční složky je právě částka placená za účelem pojištění v případě smrti daňově uznatelná.

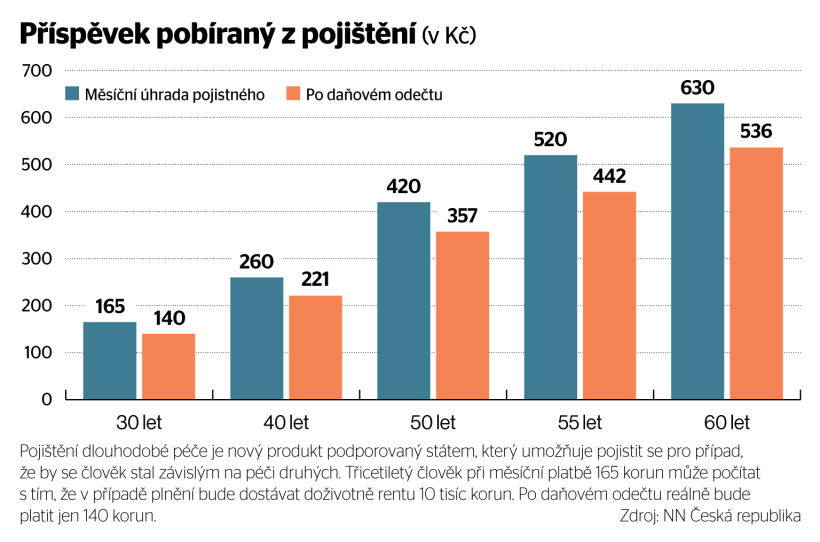

Podstatně zajímavější produkt je ale letošní novinka – pojištění dlouhodobé péče. Každý se může dostat do situace, kdy nebude schopný se sám o sebe postarat a bude vyžadovat péči blízké osoby nebo umístění do odpovídajícího zařízení. V takovém případě se ale náklady na život zvýší, protože je potřeba platit za péči. Tedy zmíněný pár by potřeboval peníze navíc, 10 milionů by mu nestačilo.

Řešit se to dá právě pojištěním, které aktuálně nabízí ve stavu, který splňuje nároky státu, na trhu pouze pojišťovna NN, ale chystají se i další hráči. Pokud člověk uzavře pojistku ve 30 letech, pak bude platit měsíčně 165 korun, kdy výměnou dostane v případě plnění rentu 10 tisíc korun až do konce života. Při pojistné částce 20 tisíc korun by měsíční pojistné vyšlo na 330 korun. V případě využití daňové výhody vychází měsíční částka na 140, respektive 280 korun. Daňová výhoda ale platí pouze pro pojištění pro případ závislosti III. a IV. stupně – jde tedy o nejvyšší stupně závislosti, kdy vyžaduje klient celodenní péči.

S jakou měsíční částkou se tedy lze připravit na důstojné stáří? Záleží na volbě produktů, ale při dobrém nastavení a řešení s předstihem k tomu stačí i díky státní podpoře vydat ze svého vlastního rozpočtu měsíčně nižší tisícikoruny, zejména pokud má dotyčný možnost čerpat příspěvek zaměstnavatele, jenž může být ročně až 50 tisíc korun, aniž by se z něj odvádělo sociální nebo zdravotní pojištění.

Příspěvek pobíraný z pojištění (v Kč)

Produkty spoření na stáří

Daňově podporovaných produktů na stáří je hned několik. Patří sem vše v třetím penzijním pilíři, jde tedy o penzijní připojištění (už není možné si zakládat nové smlouvy, vyznačuje se garantováním nezáporného výnosu) a doplňkové penzijní spoření. V něm lze přitom investovat do účastnických fondů, nejčastěji konzervativních, vyvážených a dynamických, kdy ale poradci doporučují třetí typ, neboť zpravidla spoření na penzi předpokládá dlouhý investiční horizont a v něm je nejlepší investovat dynamicky. Penzijní spoření poskytují penzijní společnosti. Od letoška pak přibyl nový, též daňově uznatelný dlouhodobý investiční produkt (DIP), který dává větší svobodu ve volbě investičního portfolia – je možné investovat do akcií, podílových fondů, pasivních fondů nebo i dluhopisů kotovaných na burze. DIP si lze založit u bank nebo obchodníků s cennými papíry. Seznam poskytovatelů vede ČNB. Dalším daňově uznatelným produktem je investiční nebo kapitálové životní pojištění. Obě kromě pojištění například rizika smrti nabízí možnost investování. Kapitálové pojištění garantuje nezáporný výnos – lze u něj předpokládat konzervativní řízení investic. Investiční pojištění žádnou garanci neposkytuje. Další letošní novinkou je pak pojištění dlouhodobé péče, díky kterému se lidé mohou pojistit pro případ, kdy by se stali závislými na pomoci druhých.

Penzijní spoření je více podporované státem, neboť je možné na něj čerpat státní příspěvky.

Mezi oběma produkty jsou podstatné rozdíly. Penzijní spoření je více podporované státem, neboť je možné na něj čerpat státní příspěvky, a to až do výše 1000 korun měsíčně. Od července bude hranice posunutá na 1700 korun. Po překročení této meze je možné využít daňového odpočtu.

V případě DIP si lze sice snižovat daňový základ od první investované koruny, nicméně ve výsledku je úspora na dani nižší, než činí státní příspěvek. V případě DIP i penzijního spoření je možné vybírat peníze nejméně po 10 letech spoření a dosažení věku 60 let. Doplňkové penzijní spoření má několik jasně definovaných režimů výběrů, v případě DIP nejsou. Penzijní spoření nabízí jen omezené množství fondů, do nichž lze investovat.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

David Busta

David Busta