Až se počátkem letošních letních prázdnin ujme řízení automobilky Škoda Auto nový šéf Klaus Zellmer, bude na něj čekat hromada těžké práce. Po tučných letech, kdy společnost zvyšovala odbyt i zisky, letos hrozí, že se bude muset spíš soustředit na minimalizaci ztrát a odstraňování problémů v provozu. Příčinou je válka na Ukrajině, která největší českou automobilku připravila o důležitý ruský trh, naruší dodávky dílů, a navíc ještě zásadně prodraží vstupní materiály či energie. Ceny vozů napříč celým trhem tak pravděpodobně ještě porostou.

Sama Škoda Auto ostatně ve své výroční zprávě konstatovala, že v letošním roce očekává „značné zatížení provozní činnosti v důsledku války na Ukrajině a výpadků v dodávkách některých dílů“. S nedostatkem součástek se musela automobilka potýkat již v posledních dvou letech. Pandemická krize vedla celosvětově k nedostatku čipů a Škodovka, respektive celý mateřský Volkswagen to pociťovaly obzvláště těžce. Společnost během posledních dvou let zrušila stovky směn a loni se jí na odstavných plochách nahromadilo na 50 tisíc nedokončených vozů.

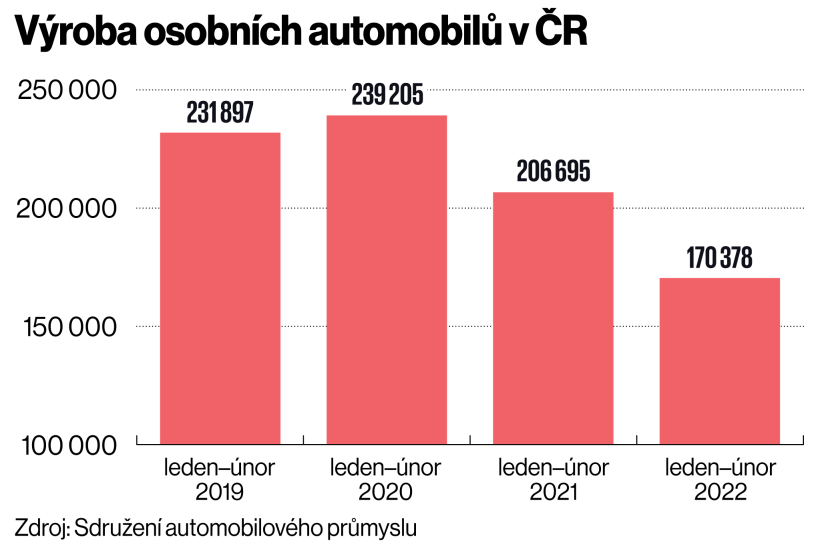

Výroba osobních automobilů v ČR

Stejně jako většina ostatních automobilek i Škoda Auto doplácela při přerušení dodávek čipů na to, že neměla připravené větší skladové zásoby. Kvůli co nejefektivnějšímu řízení provozu je většina dílů dodávána v podstatě přímo na výrobní linku, aniž by došlo k jejich uložení do skladů.

Potíže s čipy ale u Škody Auto přetrvávají stále, a tak i nyní stojí na odstavných plochách kolem dvou desítek tisíc vozů. Podle tiskové mluvčí automobilky Simony Havlíkové z nejnovějších ukazatelů celosvětového polovodičového odvětví vyplývá, že se situace výrazně zlepší ve druhé polovině tohoto roku a s nástupem roku 2023. „Náš dodavatelský řetězec však v tomto období a v první polovině roku 2023 bude i nadále čelit nepolevujícímu výraznému tlaku. Nadcházející měsíce tedy budou extrémně náročné,“ říká Havlíková.

Pokud se situace velmi rychle neznormalizuje, tak budou důsledky války na autoprůmysl horší než dopady pandemie covidu‑19.

Do toho všeho navíc letos přišla válka na Ukrajině, jež může mít na celý automobilový průmysl podle některých expertů celkově ještě mnohem horší dopad než zmíněná pandemie. „Pokud se situace velmi rychle neznormalizuje, což není pravděpodobné, tak budou důsledky horší, než vyvolala pandemie covidu‑19. Jednak bude část výrobních kapacit zničená, naruší se na poměrně dlouhou dobu dodávky některých surovin a výpadky budou na rozdíl od krize způsobené covidem dlouhodobé a nesynchronizované. To povede logicky k výraznému nárůstu cen,“ říká například partner EY pro automobilový sektor Petr Knap.

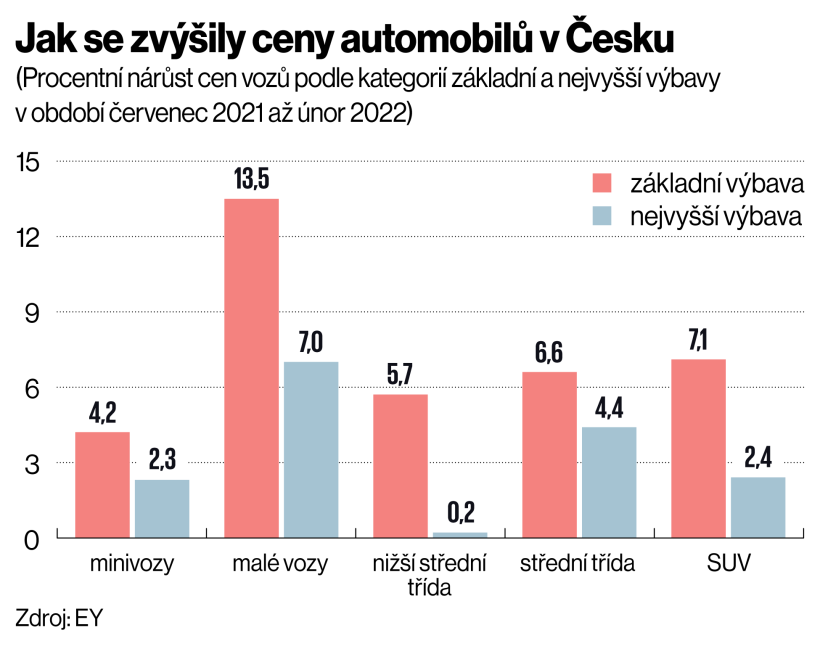

Jak se zvýšily ceny automobilů v Česku

Automobily přitom kvůli dopadům covidu výrazně podražovaly již v posledních měsících. Ve Spojených státech se podle údajů společnosti Edmunds.com průměrná cena nového automobilu za poslední rok zvýšila o 13 procent na 45,6 tisíce dolarů. Ještě výraznějším tempem podražily ojeté vozy, jejichž průměrná cena stoupla o 29 procent na 29,6 tisíce dolarů. Auta se zdražují podle dat cenového indexu EY i v Česku. Například malé vozy v základní výbavě (typicky Škoda Fabia či Peugeot 208) podražily za posledního půl roku (červenec 2021 až únor 2022) o 13,5 procenta, vozy SUV v základní výbavě o více než sedm procent.

Ruská rána pro Škodu

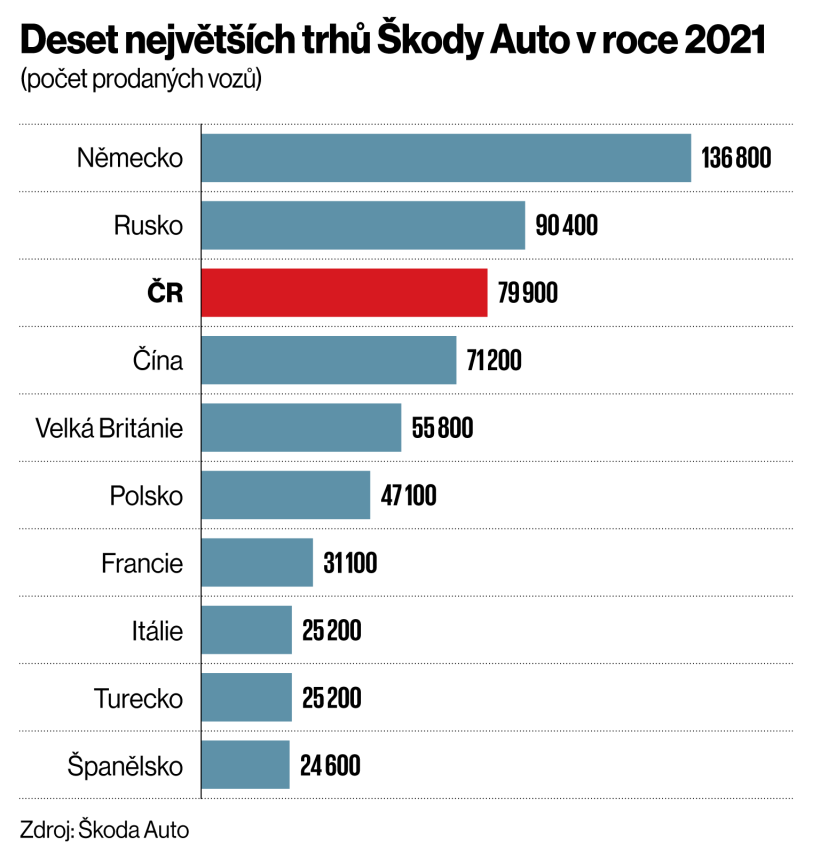

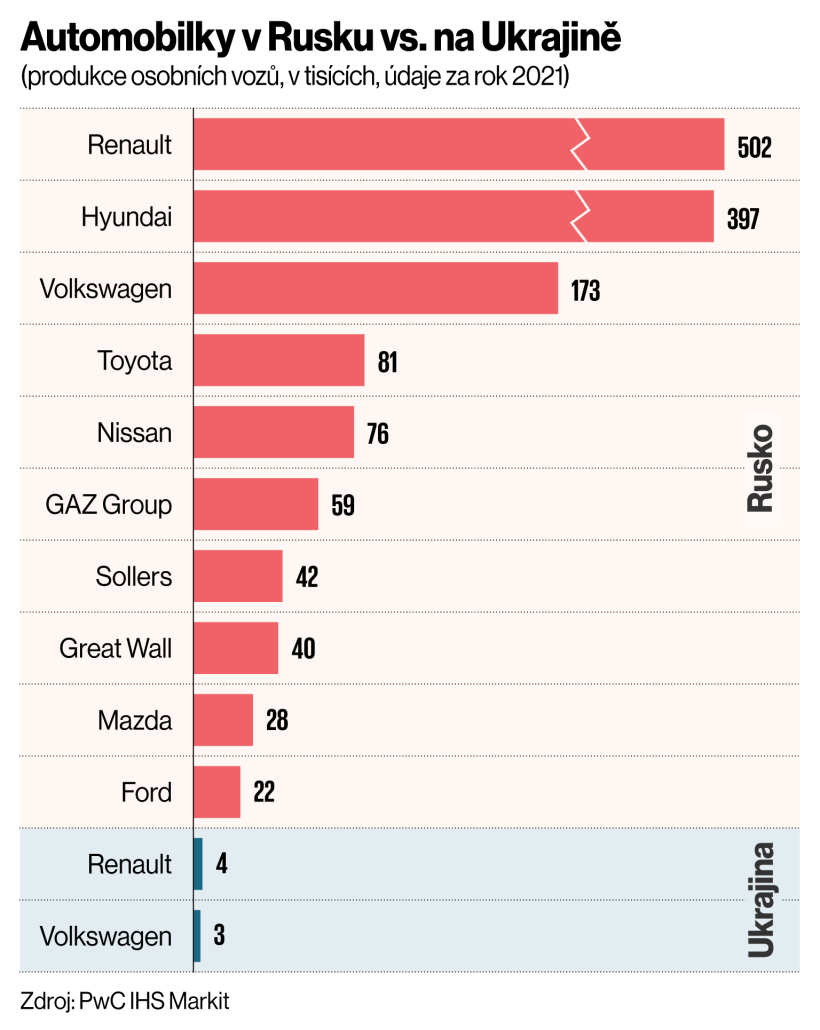

Z pohledu automobilového průmyslu v Česku dopadá válka na Ukrajině nejviditelněji právě na Škodu Auto. Ta v Rusku loni prodala přes 90 tisíc aut, tedy zhruba desetinu své celkové produkce. Rusko tak pro Škodu Auto představuje druhý největší exportní trh hned po Německu. V obou svých ruských výrobních závodech v Kaluze a Nižním Novgorodu ale kvůli válce zastavila výrobu a rovněž stopla export vozů do Ruska. Provoz stojí i v ukrajinském závodě v Solomonovu, kde výrobu pro automobilku zajišťovala firma Eurocar. Škodovka odtud zásobovala Ukrajinu, kde prodávala ročně kolem šesti tisíc aut.

Jak vyplývá z údajů Sdružení automobilového průmyslu a Českého statistického úřadu, úplným pozastavením exportu do Ruska by mohly české automobilky ročně přijít o více než 20 miliard korun. Jde jak o dodávky dílů pro tamní závody Škody Auto, tak i export hotových vozů. Ten dosáhl podle SAP v roce 2020 asi 360 milionů korun, vývoz dílů pak celkem činil 22,5 miliardy korun. Většinu z objemu dílů tvořily právě součástky pro škodovky vyráběné v Rusku.

Naopak česká továrna Hyundai v Nošovicích na Frýdecko‑Místecku by na rozdíl od Škody Auto trpět kvůli válce na Ukrajině přímo neměla. „Na Ukrajině ani v Rusku nemáme žádné dodavatele a do Ruska ani nevyvážíme. Na Ukrajinu obvykle směřuje asi jedno procento naší produkce, nicméně případný výpadek plně nahradí vysoká poptávka z jiných zemí,“ vysvětluje mluvčí automobilky Petr Michník.

Deset největších trhů Škody Auto v roce 2021

Celosvětově pak podle Petra Knapa platí, že velký dopad bude mít válka především na evropské automobilky se silnou vazbou na dodavatelské řetězce ve východní Evropě. Japonské a americké automobilky i závody jiných výrobců mimo Evropu pocítí naopak dopady výrazně menší. „Nárůst cen některých základních komodit, jako je nikl, palladium nebo ocel, postihne nakonec ale nějakým způsobem všechny,“ dodává Knap.

Růst cen energií může malé dodavatele zničit

Přerušení či zastavení výroby automobilek v Rusku a na Ukrajině není samozřejmě jediným negativním dopadem války na autoprůmysl. Jak říká Pavel Štefek, současná válka přináší na automobilový sektor tlak hned z několika směrů.

Jednak došlo k výpadku dodávek ukrajinských subdodavatelů. Jde především o kabelové svazky, na Ukrajině působí celkem 17 významných dodavatelů těchto produktů. Škoda Auto sice zvládla přesunout část výroby kabelových svazků do aut z Ukrajiny do Česka, i tak ale musela načas zastavit výrobu svého vlajkového elektromobilu Enyaq. Tento vůz, jichž Škoda loni dodala 45 tisíc kusů a na které přijala 115 tisíc objednávek, přitom významně přispěl k loňskému zvýšení tržeb celé firmy. Pro automobilku je navíc Enyaq důležitý i tím, že jí pomáhá plnit limity emisí CO₂. Ukrajinský dodavatel kabelových svazků už sice produkci opět nastartoval, výroba Enyaqu nicméně naběhne s odstupem jednoho či dvou týdnů poté, co kabelové svazky dorazí.

Růst cen energií a pohonných hmot může až fatálně poškodit firmy především na nižších úrovních dodavatelského řetězce.

Z Ukrajiny míří do světových automobilek nejen kabely, ale i další výrobky, například elektronika nebo kožené prvky včetně sedaček. Nahradit tyto dodávky je však vlastně jen menší a přechodný problém, výrobu je možné přesunout do sousedních zemí, byť ji to pravděpodobně prodraží.

Co je ale horší, z válkou zasažené Ukrajiny nebo ze sankcemi odstřiženého Ruska se rovněž dováží řada pro autoprůmysl klíčových surovin. „Mezi ty nejdůležitější patří neon pro výrobu polovodičů, jehož polovina globální produkce se nachází na Ukrajině, a potom palladium používané v katalyzátorech, u nějž platí, že 40 procent pochází z Ruska,“ vysvětluje Štefek. Pro výrobu pneumatik jsou zase klíčové „ruské“ saze, z nichž se vyrábí směs tvořící asi čtvrtinu hmotnosti pneumatiky. Právě z Ruska přitom pochází více než třetina sazí pro gumárenský průmysl.

Dalšími významnými surovinami jsou nikl (jedna ze zásadních součástí lithium‑iontových baterií do elektromobilů) nebo třeba platina, jejíž polovina roční produkce se používá na výrobu katalyzátorů do aut. Přímo z Ruska přitom pochází zhruba 11 procent celosvětové produkce niklu a 13 procent produkce platiny.

Automobilky v Rusku vs. na Ukrajině

Ještě větším problémem pro celý sektor, a především pro jeho dodavatelskou část, je podle výkonného ředitele Sdružení automobilového průmyslu Zdeňka Petzla strmý nárůst cen energií a pohonných hmot. Z předválečného únorového průzkumu svazu mezi členy vyšlo najevo, že očekávají meziroční růst průměrného podílu nákladů na energie na celkových nákladech firem téměř o 70 procent, tedy typicky zhruba z 2,5 procenta téměř na 4,5 procenta. „To se může zdát jako zanedbatelný podíl, pro některé firmy to ale znamená desítky až stovky milionů korun ročně navíc,“ vysvětluje Petzl. Vedle toho je třeba vzít v potaz, že rostoucí ceny energií se propíší do cen produktů i polotovarů na všech úrovních dodavatelského řetězce, protože tak dramatický rozdíl už zkrátka firmy nemohou absorbovat.

Návod na předcházení krizí

Automobilky budou muset v důsledku pandemie i války řešit, jak se bránit podobným krizím. Jedním ze sílících trendů bude zřejmě zkracování dodavatelských řetězců a velké omezení režimu just‑in‑time. Ten spočívá v dodání materiálu do výroby v předem stanoveném množství a čase, tak aby se vyrábělo jen to, co je potřebné, a tak efektivně, jak je to jen možné. Podle Pavla Štefka teď před automobilkami leží dva úkoly, jednak najít krátkodobá stabilizační řešení, jednak musí přijít i dlouhodobé změny a přenastavení. Mezi ta okamžitá řešení patří vyvinutí nových alternativních dodavatelských řetězců, automobilky musí navázat vztahy s novými dodavateli, tak aby si zajistily únosné objemy a ceny dodávek.

V dlouhodobějším výhledu pak podle Štefka čeká na automobilky úkol v podobě přenastavení dodavatelského řetězce z globální výroby za co nejmenší peníze na regionálně diverzifikovanou produkci, která bude sice dražší, ale zase bezpečnější. Spolu s tím podle něj poroste i tlak na vyvinutí a využití inovativních technologických řešení, která zajistí větší pružnost dodavatelského řetězce.

Snaha o navrácení co největšího množství výroby co nejblíže má ale samozřejmě své limity. „Pořád bude v některých dodávkách muset fungovat globální obchod, jinak dojde k ještě většímu nárůstu cen. A zároveň nezapomínejme, že výroba soustředěná na jednom geografickém místě je více zranitelná přírodními katastrofami nebo například válečnými konflikty,“ upozorňuje Petr Knap.

O tom, že by mohlo dojít k nějaké zásadní změně v charakteru výroby, pochybuje Zdeněk Petzl. „Takzvaný režim just‑in‑time je v klidných dobách tím nejefektivnějším způsobem produkce. Navíc pro skladování v širším rozsahu nejsou vybudované kapacity,“ domnívá se. To však neznamená, že nedojde k žádným změnám. Již nyní je podle Petzla možné vidět snahy budovat v Evropě kapacity pro budoucí potřeby autoprůmyslu, ať už jde o výrobu polovodičů nebo továren na baterie.

„Ačkoliv není ekonomicky udržitelné si vše vyrábět doma, určitě je před námi otázka řešení surovinové závislosti na válkou dotčených regionech a lze čekat, že stejně tak budeme diskutovat o přiblížení výroby klíčových komponentů blíž k nám,“ říká Petzl. Evropa má v tomto ohledu jednu velkou výhodu. Díky vysoké automatizaci a robotizaci výroby se stává, pokud jde o náklady, konkurenceschopnou i vůči regionům, do nichž se výroba právě kvůli levnější ceně práce v posledních dekádách přesouvala.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Petr Kain

Petr Kain