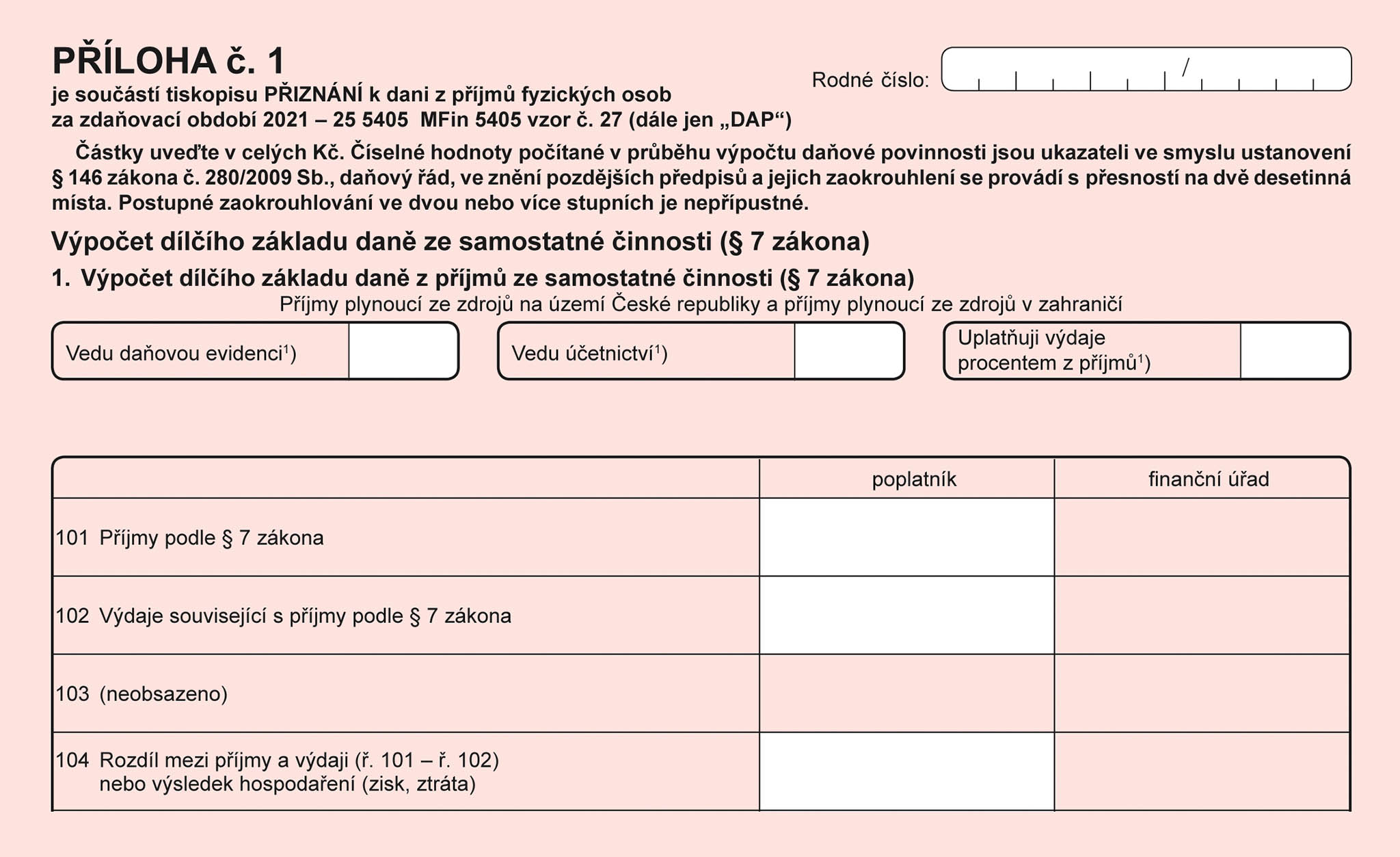

Nejdůležitější částí daňového přiznání pro většinu podnikatelů je příloha č. 1 věnovaná příjmům ze samostatné činnosti (obrázek níže). Řadí se mezi ně nejen peníze inkasované za činnost provozovanou na základě živnostenského oprávnění, ale veškeré příjmy plynoucí z aktivity, která je ze své podstaty podnikáním. Je to jasně stanoveno – je vykonávána samostatně, soustavně a za účelem dosažení zisku.

Prvním ukazatelem, který musíme v roli podnikající osoby znát, je výše příjmů. Do jejich součtu za dané zdaňovací období se nezahrnují doklady, které byly vydány v onom roce, ale proplaceny až v roce následujícím. Naopak je nutné zahrnout tam příjmy i v případě, že doklad byl vydán v předchozím roce. Jiná pravidla platí pro fyzické osoby, které vedou podvojné účetnictví.

Při vysokých výdajích je možno sklouznout do ztráty. V dalších letech se uplatní pro snížení daňového základu.

Půvab variant uplatnění výdajů

Jako protiváha příjmům stojí opačný ukazatel, takzvaně související výdaje. V zásadě máme dvě možnosti, jak je vykázat v daňovém přiznání. První a z administrativního hlediska složitější variantou je spočítat výdaje skutečné. Znamená to nutnost po celý rok si uschovávat doklady spojené s podnikáním, na konci roku výdaje sečíst a uvést součet do daňového přiznání. Samozřejmě se musí jednat o výdaje, které jsou dle zákona daňově uznatelné. Zákon o daních z příjmů o těchto výdajích mluví jako o výdajích vynaložených na dosažení, zajištění a udržení zdanitelných příjmů.

Chcete číst dál?

Ještě na vás čeká 80 % článku.

S předplatným získáte

- Web Ekonom.cz bez reklam

- Možnost sdílet prémiový obsah zdarma (5 článků měsíčně)

- Možnost ukládat si články na později

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je zamčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Miroslava Tomášková

Miroslava Tomášková Připravujeme platbu, vyčkejte prosím.

Připravujeme platbu, vyčkejte prosím. Platbu nelze provést. Opakujte prosím akci později.

Platbu nelze provést. Opakujte prosím akci později.