Akciové trhy jsou v posledních týdnech rozkolísané. Ceny akcií během jednoho dne spadnou o několik procent, aby následně opět vylétly nahoru. Podle portfolio manažera fondu Top Stocks Jána Hájka je to signál nervozity a ukazuje to na změnu dosavadního trendu. Současné poklesy cen akciových vítězů posledních let by se proto zdráhal využívat jako příležitost k nákupu. „Klidně se může stát, že zažijeme rok nebo dva, kdy budou ceny akcií stagnovat, nebo mírně poklesnou,“ říká Hájek.

Akciové trhy za sebou mají velmi špatný začátek roku, co s nimi nejvíc hýbe?

Jednak je zřejmé, že inflace tu s námi bude déle a úrokové sazby půjdou nahoru. Ono se sice počítalo s tím, že monetární politika se postupně normalizuje, ale teď to vypadá, že to proběhne rychleji a utahování měnové politiky bude výraznější. Za druhé je zřejmé, že tak skvělý rok, jaký byl pro firmy a jejich akcie ten loňský, se bude opakovat jen těžko. Na začátku loňského roku se čekalo, že na úroveň předpandemických zisků se firmy dostanou až v roce 2022. Povedlo se jim to ale už loni. Trhy pak velmi optimisticky čekaly, že tak razantní růst ziskovosti bude pokračovat i letos. Teď, když je zřejmé, že úrokové sazby půjdou nahoru, si čím dál víc investorů začíná uvědomovat, že to tak skvělé nebude. Že zisky firem budou stěží překonávat odhady analytiků o 15 až 20 procent, tak jak jsme to viděli ve druhém a třetím čtvrtletí loňského roku.

Úrokové sazby půjdou nahoru, doba levných peněz tedy pomalu, ale jistě končí. Jaký to bude mít vliv na akciové trhy?

Bude to vytvářet tlak na ocenění firem. Výnosy dlouhodobých státních dluhopisů jsou z pohledu akciového trhu vlastně ekvivalentem bezrizikového aktiva. Kdykoliv ten výnos dluhopisů roste, má to samozřejmě dopad na ocenění společností, které se snižuje.

Jaký bude letošní rok na akciových trzích? V čem se bude odlišovat od toho, nač byli investoři doposud zvyklí?

Určitě bude dění volatilnější, což bylo ostatně vidět již v lednu. Zatím se nezdá, že by ekonomiky směřovaly do recese a na výsledcích firem byl patrný propad ziskovosti. Její růst ale bude zpomalovat někam na běžnou úroveň kolem šesti až sedmi procent ročně. Potíž je v tom, že ohodnocení akcií tomu neodpovídá, je nastavené na vyšší růst. Dojde tedy k poklesu valuace a klidně se tak může stát, že zažijeme rok nebo dva, kdy budou ceny akcií stagnovat, nebo mírně poklesnou. Ohodnocení firem se tak dostane na úroveň, na níž by správně mělo být. Ale nevypadá to, že bychom měli zažít nějaký dlouhý medvědí trh. Soukromě bych si tipnul, že uvidíme něco podobného jako na začátku století, kdy šly akciové trhy z hodně vysokých úrovní ocenění, a i když ziskovost firem byla relativně dobrá, tak výnosnost akcií nebyla tak výrazná.

Absolvoval studia na Fakultě financí a účetnictví Vysoké školy ekonomické v Praze a je rovněž držitelem titulu certifikovaného analytika – CFA (Chartered Financial Analyst). Na akciovém trhu působí od roku 1994, původně jako akciový analytik, posléze jako portfolio manažer. Manažerem podílového fondu Top Stocks je od jeho založení v srpnu 2006. Vedle akciového fondu Top Stocks spoluřídí fond Erste Stock Biotec, zaměřený na akcie biotechnologických firem.

Akcie jsou tedy dnes obecně nadhodnocené?

Když říkám, že trh je ohodnocen dost vysoko, tak to platí pro index S&P 500, v němž jsou akcie váženy podle tržní kapitalizace, tedy podle toho, jakou mají tržní hodnotu. Čím větší společnost, tím větší má v indexu podíl. Kdybyste se ale podíval na ten samý index, s tím rozdílem, že by v něm každá z těch pěti set společností měla stejný podíl, získáte jiný obrázek. Ocenění toho prvního indexu je o dost vyšší. Jinak řečeno platí, že na současném trhu je řada společností, které zdaleka nejsou tak drahé. Podobné to bylo na přelomu století. Kdybyste se podíval na index S&P 500 někdy v březnu 2000, byl také velmi nadhodnocený. V příštích deseti letech pak dosáhl v podstatě nulové výkonnosti. Kdybyste ale na přelomu milénia investoval do toho samého indexu, ale rovnoměrně naváženého, tak byste v následujících deseti letech dosáhl průměrné výkonnosti asi 6,5 procenta. Rozumné valuace dnes najdete i u stovek středních a menších společností, jež jsou zařazené do indexů S&P 400 Mid cap a S&P 600 Small cap. Obecně bych si tedy tipnul, že sázka na tržně kapitalizační index S&P 500 nebude v nejbližších dvou letech tou nejlepší. Že může být výhodnější aktivní strategie výběru jednotlivých titulů.

V současnosti bych byl velmi opatrný a nevnímal bych lednové propady akciových vítězů posledních let jako příležitost k nákupu.

Takže rady, které se objevují v českých médiích třeba od Radovana Vávry, aby lidé investovali do indexu S&P 500, nemusí být úplně moudré.

Já rozumím tomu, proč pro spoustu lidí investice do ETF sledujícího index může dávat smysl. Lidé, kteří nemají čas na důkladnou analýzu jednotlivých titulů nebo ji neumí, se při investici do konkrétních firem mohou spálit. Pro ně investice do indexu dává smysl. Jenže zároveň platí, že pokud kupujete index, který má vysoké ocenění, tak to prostě může být špatná sázka. Člověk by se měl dívat i po alternativách k S&P 500, možná může být nakonec lepší volbou i evropský akciový index. Máme za sebou deset let, byly to roky spíše prodeflační. To teď končí, inflace tu s námi je a nějakou dobu bude. Když se podíváte na složení indexů S&P 500 versus STOXX 600, tak platí, že v tom evropském je mnohem více firem, kterým vyšší inflace pomůže. Ať již jde o komoditní firmy, nebo společnosti z finančního sektoru.

Už jste zmínil, že volatilita na trhu výrazně roste. O čem to svědčí?

Vyšší volatilita je obecně signálem nervozity a ukazuje na změnu nějakého stávajícího trendu. V lednu byl jeden obchodní den, kdy indexy klesaly asi o 4,5 procenta. Pak se to v půli dne otočilo a obchodování skončilo na nule. Okamžitě se mi vybavil jeden dubnový den roku 2000, kdy k něčemu podobnému, ale podstatně masivnějšímu došlo na trhu Nasdaq. Tehdy index padal asi o 13 procent a já jsem šel v půl sedmé středoevropského času domů s tím, že to bude druhý den na evropských burzách asi pěkný výplach. Neměl jsem tehdy ani internet, takže jsem byl dost překvapený, když jsem druhý den přišel do práce a zjistil, že Nasdaq uzavřel v podstatě na nule. Každopádně bych byl v současnosti velmi opatrný a nevnímal bych lednové propady akciových vítězů posledních let jako příležitost k nákupu. Vyšší volatilita je signálem změny paradigmatu a trhy budou v budoucnu určitě fungovat jinak než v posledním roce a půl.

Co rychle rostoucí inflace udělá se světem investic?

Máme tu velmi dobrou historickou zkušenost ze 70. let minulého století, kdy bylo vidět, že inflace sama o sobě není problém pro ziskovost společností. Jsou totiž většinou schopné zvyšovat ceny svých produktů. Problém ale je, když vám výnos desetiletého státního dluhopisu vystoupá na šest až sedm procent, pak už je těžké si obhájit ocenění na zhruba 16násobku zisků, které odpovídá dlouhodobému trendu růstu ziskovosti. Na konci 70. let se dokonce stalo, že se akcie obchodovaly zhruba na sedmi- až osminásobku zisku na akcii, protože jste si v tu samou dobu mohli koupit v podstatě bezrizikový státní dluhopis s výnosem, který byl tehdy více než deset procent. Dalším důvodem, proč by ocenění společností šlo výrazněji níž, je pokles zisků v důsledku recese. Což samozřejmě vyloučit nemůžeme, ale zatím to pravděpodobné není. Větší hrozbou zatím je právě přetrvávající vyšší inflace, která povede k vyšším úrokovým sazbám, než na jaké jsme byli zvyklí v poslední dekádě. Ale to určitě není záležitost, která proběhne v příštím půlroce. Ostatně i zmíněná 70. léta ukázala, co vše se musí stát, aby inflace na dlouho vylétla nahoru. Probíhala válka ve Vietnamu, pak přišla administrativa prezidenta Jimmyho Cartera, která z fiskálního pohledu vládla opravdu velmi špatně, do toho pak přišly ropné šoky.

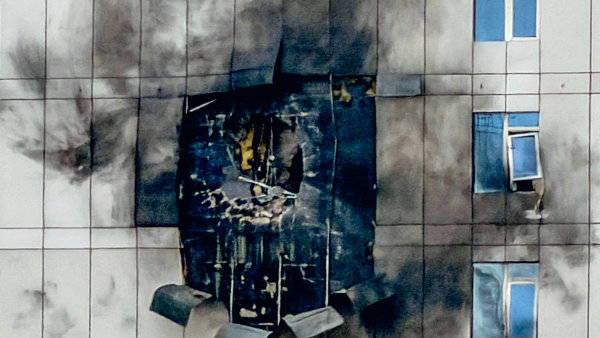

Hodně se nyní mluví o riziku vojenského konfliktu mezi Ruskem a Ukrajinou. Jaký by to mělo dopad na burzy?

Určitě by to mělo vliv na všechny akciové trhy, především pak ty evropské. Konflikt by to asi nebyl krátkodobý, vůči Rusku by se okamžitě začaly zavádět různé ekonomické sankce. Ty by podle mě měly vzhledem k tomu, jak je svět hospodářsky propojený, velice podobný dopad jako covid. Pokud by byly dlouhodobě narušeny dodavatelské řetězce, samozřejmě by to na cenu akcií mělo negativní vliv.

Názory

- Jan Štětka: Turów, covid, úspory. Vláda si čistí stůl, obstrukce varovaly

- Jiří Beran: Covid jako urychlovač transformace maloobchodu

Události týdne

Téma čísla

Rozhovor

Další témata

- Pandemie poslala do bídy 100 milionů lidí

- Richard Malovič dříve uklízel ulice, teď jeho firma chrání před kyberútoky

- Dodavatelské řetězce se zkracují. Velikáni světového obchodu vrací výrobu na Západ

- Dát matkám víc šancí nechat se znovu zaměstnat by státu pomohlo

Investice

Technologie

Právo

Moderní řízení

Kalendář

Které firmy či sektory by mohly být letos nejperspektivnější investicí?

Ve velké části ekonomiky už došlo k návratu do stavu před pandemií. V sektoru služeb se ale nic takového zatím nestalo, především pokud jde o všechny firmy navázané na cestovní ruch. Jak to tak vypadá, tak bychom měli pandemii covidu postupně zvládnout a i tyto firmy by se měly vrátit k ziskovosti, které dosahovaly před pandemií. A podle mě to v cenách jejich akcií pořád není započítáno. Proto tam vidím příležitost. Pak je také zřejmé, že nástup softwarových řešení bude důležitý pro čím dál víc společností. Doposud platilo, že trh oceňoval hlavně firmy, které software vymýšlely. Podobně jako na přelomu milénia, kdy v rámci nafukující se internetové bubliny šíleně rostla valuace společností, které měly něco společného přímo s internetem. Nakonec se ale ukázalo, že skutečným vítězem byly spíš podniky, které tu technologickou inovaci dokázaly dostat do svého byznysmodelu, i když to často byly firmy z tradičních odvětví. Já jsem tehdy třeba investoval do půjčoven aut, jejichž byznys stál v té době na zprostředkovatelských společnostech, protože se samy neuměly dostat ke koncovému klientovi. Díky internetu ale dokázaly najednou zprostředkovatele obejít, oslovit přímo zákazníky a jejich byznys byl rázem výdělečnější. Podobné by to mohlo být i nyní, kdy je řada firem investory přehlížena, protože patří do staré ekonomiky. Jenže moderní technologie mohou mít právě na byznys těchto společností zásadně pozitivní vliv.

Jedním z velkých trendů, které mohou ovlivnit svět investic, je fenomén ESG. Tedy investování, při němž se vedle finančního zisku hledí také na udržitelnost a sociální a ekologický dopad fungování firmy. Jak tento trend vnímáte?

Vždycky mi přišlo, že tohle není žádné nové a převratné téma. Když chcete mít dobrou firmu, nemůžete dlouhodobě dělat věci, které jsou na úkor zaměstnanců či investorů. Rozhodně pak nemůžete zanechávat nějakou špatnou stopu ve společnosti. To vám může procházet nějakou dobu, ale v konečném důsledku se to nevyplatí. Nikdy bych neinvestoval do firmy, kdybych měl pocit, že mi management něco skrývá, nebo vysloveně lže. Uplatňování ESG principů je dobré v tom smyslu, že se vše s tím související začíná určitým způsobem standardizovat. Na druhou stranu by ale investování nemělo sklouznout k tomu, že si koupím akcie firmy jen kvůli tomu, že snižuje svou uhlíkovou stopu. To je samozřejmě důležité pro fungování firmy a vnímání jejích produktů, pokud ale tato firma zaostává za svou konkurencí, tak to přece nedává smysl. Rozhodovat by měla schopnost firmy vygenerovat zisk, vyplatit dividendy nebo zisk reinvestovat do dalšího růstu. To je klíčové. Rozhodně bych byl nerad, aby celý fenomén ESG sklouzl k něčemu podobnému, co jsme zažili před finanční krizí. Pamatuji si velmi dobře, že určité korporátní dluhopisy se kupovaly jen na základě toho, jaký měly rating. Když ratingová agentura dala balíku dluhopisů nejvyšší hodnocení, naprostá většina investorů rezignovala na analýzu, zda to hodnocení skutečně odpovídá. A všichni víme, jak to dopadlo. Bylo by neštěstí, kdyby nás regulátoři donutili kupovat pouze to, co od nich dostane ESG razítko, a když něco razítko nedostane, tak to koupit nesmíme.

Investorské příručky často mluví o nutnosti rozsáhlé diverzifikace. Podstatná část prostředků ve vašem portfoliu ale historicky připadala na oblast biotechnologií a polovodičů. Co je podle vás výhodou takového přístupu?

Vždycky jsem si říkal, že chci mít v portfoliu spíše menší počet společností, které budu držet delší dobu. To vyžaduje, abyste se v dané oblasti orientoval do takové hloubky, že vidíte víc než ostatní na trhu. Tohle ale nemůžete aplikovat napříč všemi sektory, musíte se logicky specializovat. Proto jsem se systematicky věnoval jen určitým výsečím trhu. Vždycky jsem se snažil, aby ty oblasti trhu, do nichž investuji, nebyly vzájemně svázány. Vždycky dávám za příklad, že kdybych investoval do firem v ropném průmyslu, tak ať se od sebe jakkoliv liší, nakonec je to cena ropy, která jejich byznys shodně ovlivňuje. Není tedy rozumné mít v ropném sektoru podstatnou část portfolia, byť by to bylo vícero společností. Proto se snažím investovat do firem, u nichž je jejich hodnota více ovlivňována jejich individuálním příběhem. Přesně to platí o biotechnologiích, kde je korelace mezi jednotlivými firmami ze sektoru velmi malá, protože rozhodující je vývoj jejich určitého léku.

Investování by nemělo sklouznout k tomu, že si koupím akcie firmy jen kvůli tomu, že snižuje svou uhlíkovou stopu.

Dočetl jsem se, že vaší vášní jsou šachy. Myslíte, že vám šachová průprava pomohla při investování?

Určitě to ovlivnilo způsob mé práce. Snažím se hledat varianty vývoje a vidět o tah dále než zbytek trhu. Analytická činnost a samostudium jsou zásadní jak pro hru šachu, tak pro investování. Investování kolikrát vypadá ve filmech velmi akčně, ve skutečnosti jsme ale spíš podobní mnichům, kteří v klášteře přemýšlejí a studují. Nebo dávám za příklad investorské práce tu známou scénu z filmu Rozpuštěný a vypuštěný, kdy inspektor Trachta spolu se svým pomocníkem předvádí, jak pracují. Sednou si a potichu přemýšlejí.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Petr Kain

Petr Kain