Od ekonomických krizí, jakou byla ta pandemická, ekonomové obvykle očekávají očistný účinek pro ekonomiku jako celek. Slabé firmy zkrachují, zatímco u těch životaschopných a inovativních povzbudí překonání obtíží transformaci a zvýší tím jejich potenciál do budoucna. V koronavirové krizi se to ale nestalo. Kvůli podporám, které v minulých letech poslaly do ekonomiky vlády a centrální banky, se zatím nedostavila vlna bankrotů. Při životě se tak udržely i firmy, které jsou prakticky mrtvé. Negenerují potřebný provozní zisk a nedokážou splácet své dluhy. Přesto existují a z ekonomiky odčerpávají zdroje, které by mohla lépe využít prosperující konkurence.

Podle analýzy americké centrální banky Fed je jen v USA mezi veřejně obchodovanými podniky takových „zombie“ firem deset procent a dalších zhruba pět procent se jich skrývá mezi burzovně neobchodovanými. „Zombie firmy jsou společnosti, které jsou neživotaschopné, i když jsou schopné platit úrokovou zátěž. Ale už tam není perspektiva, že by mohly platit jistinu úvěru,“ popisuje advokát Petr Sprinz, specialista na insolvenční právo z kanceláře Allen & Overy.

Takové sotva přežívající firmy brání v pohybu pracovních sil. Jejich zaměstnanci by mohli přejít tam, kde by měli lepší perspektivu příjmů. A to je zvlášť v Česku, které si i v době koronavirových uzavírek a výpadků dodávek udrželo nezaměstnanost pod čtyřmi procenty HDP, nepřehlédnutelný problém. Prosperující firmy často nedokážou sehnat zaměstnance, což je brzdí v rozvoji.

„Zpočátku se zombie drží nad vodou tím, že zvyšují a zvyšují půjčky, emise cenných papírů a také prodej aktiv. Později jejich výkon upadá, a pokud se je podaří udržet v provozu, zůstává jejich výkon výrazně slabší než u nezombie firem,“ uvádí studie Banky pro mezinárodní platby publikovaná loni na podzim.

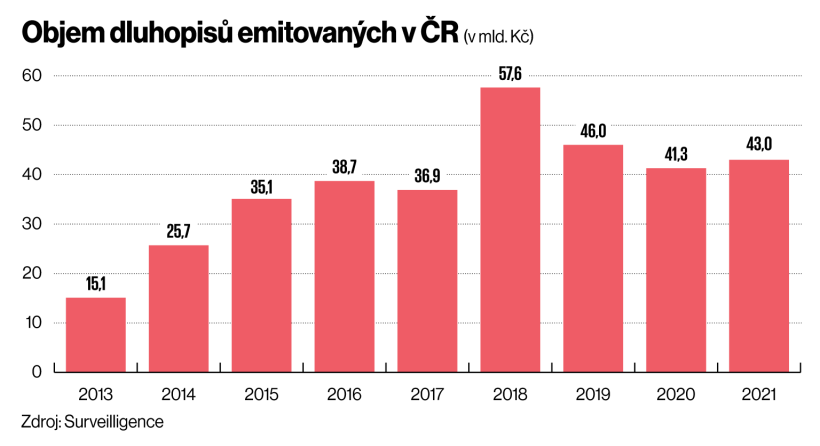

Objem dluhopisů emitovaných v ČR (v mld. Kč)

Analyzovala výskyt zombie firem ve 14 nejrozvinutějších zemích světa. Její závěry ukazují, že zatímco v polovině 80. let minulého století jejich podíl v těchto ekonomikách dosahoval jen zhruba čtyř procent, nyní je to kolem 15 procent. Takové neživotaschopné společnosti podle studie obvykle nepatří mezi určovatele trendů. „Zjistili jsme, že mezi kotovanými malými a středními podniky je podíl zombie firem na aktivech, kapitálu a dluzích přibližně 40 procent,“ píše se ve studii.

Na státní podpoře a dluhopisech

Kolik firem, které jen konzumují zdroje, aniž by do budoucna měly růst, je konkrétně v české ekonomice, není jisté. Tuzemské statistiky o nich mlčí. Podle Sprinze ale na zdejších finančních trzích rozhodně jsou a ze sféry insolvencí přicházejí signály, že i v Česku jich podobně jako ve Spojených státech nebo dalších západních zemích v posledních letech přibylo. „Když vlády přijímají netržní opatření, samozřejmě to působí excesy,“ dodává advokát.

Mezi malými a středními podniky ve 14 nejvyspělejších zemích světa je zombie firem 40 procent, tvrdí studie.

Nejde ale jen o státní podporu. Neperspektivní firmy a projekty udržela při životě i snadná dostupnost kapitálu z posledních let. Řada z nich si totiž obstarává peníze vydáváním dluhopisů. A právě jejich obliba v Česku v posledních letech rostla. Zatímco v roce 2013 jich české podniky emitovaly zhruba za 15 miliard korun, loni byla hodnota nových emisí téměř trojnásobná. Dosáhla 43 miliard korun.

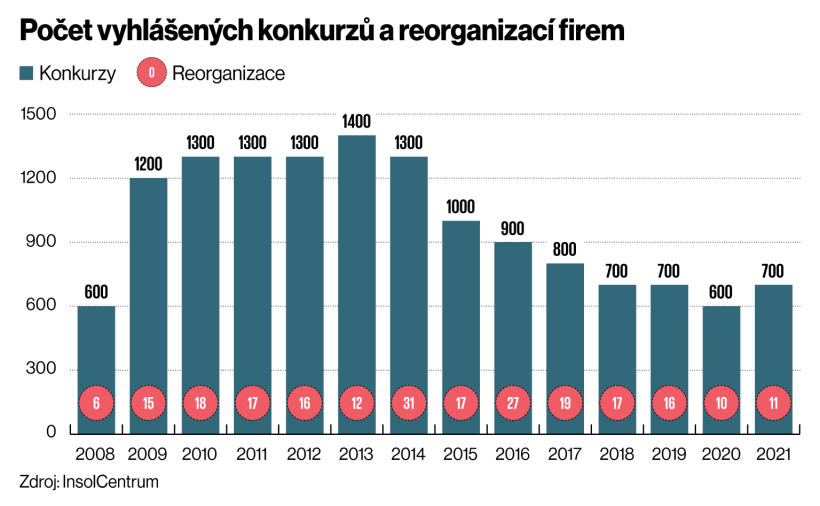

Počet vyhlášených konkurzů a reorganizací firem

„Neživotaschopné firmy se mezi společnostmi emitujícími dluhopisy vyskytují ve velké míře. Jde o firmy s nefungujícím byznysmodelem, dále velmi mladé firmy, které prakticky nemají zpracovaný žádný solidní podnikatelský plán, případně firmy, u nichž lze pochybovat o zkušenostech managementu. Časté jsou i předlužené firmy, které jsou samozřejmě mnohem náchylnější k bankrotu, jestliže nastanou méně příznivé ekonomické podmínky,“ vypočítává investiční analytik finanční skupiny Partners Martin Tománek.

Emitování dluhopisů je ten nejdražší způsob, jak podnik financovat. Právě proto po tomto způsobu získávání peněz sahají majitelé často v situacích, když už nemají jinou možnost, jak peníze získat. „Úrok kolem deseti procent, který je u dluhopisů obvyklý, je obrovská částka. Plus je k tomu potřeba připočítat poplatky za zprostředkovatele, za specializované weby, které dluhopisy prodávají, a náklady na služby s tím spojené. Proto musí mít emitent perfektní byznysplán, finance pod kontrolou, aby to byl schopný splatit za nějaké dva tři roky,“ připomíná často opomíjené okolnosti Ján Lalka, výkonný ředitel společnosti Surveilligence, která dlouhodobě analyzuje insolvenční a dluhopisový trh.

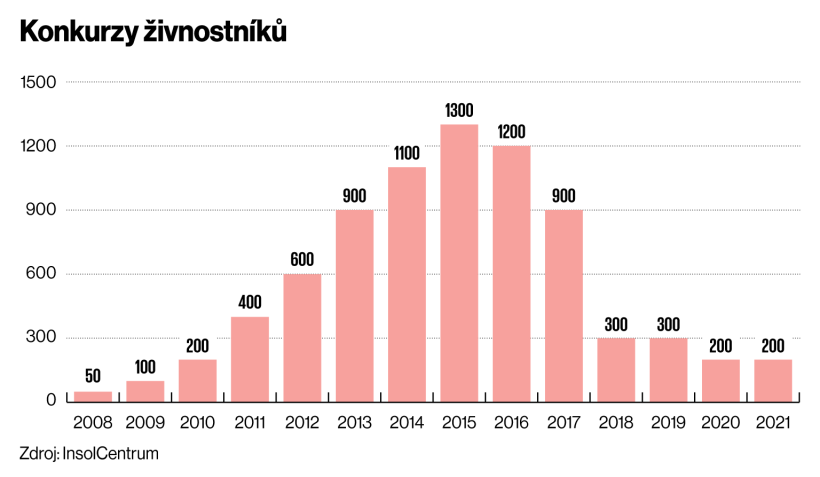

Konkurzy živnostníků

Na některé firmy s nepovedeným byznysplánem už poukázala koronavirová pandemie a srazila je na kolena. Příkladem může být Arca Investments nebo holding C2H Michala Mičky. Obě firmy nalákaly investory na líbivé kampaně a příslib budoucího růstu svého byznysu, jenže jejich okamžité cash flow se neopíralo o zdravý byznysový základ, stálo na příjmech z nově a nově vydávaných cenných papírů – dluhopisů a směnek. Když se vlivem pandemie finanční trh na chvíli zadrhl a firmy nedokázaly shánět nové investory, skončily obě jmenované v insolvenci.

To jsou případy, na něž je možné poukázat. Ani neperspektivní a neživotaschopné firmy ale nemusí zkrachovat hned. Mnohé dokážou přežívat roky. Často těží z neprůhledné struktury, protože za ni skryjí neúspěchy. „Čím rozmanitější a větší společnost, tím se to dá lépe schovat. Velmi jednoduše se dá problém zamaskovat v komplikované holdingové struktuře, která sahá do několika odvětví,“ uvádí Sprinz.

Konec přežívání

Teď ale česká i světová ekonomika spěje do období, v němž by mělo být snazší slabé články odhalit. Odeznívají státní koronavirové podpory a zároveň nastupují nové ekonomické šoky. „To, co vidíme s geopolitickým napětím, vyšší ceny komodit, vyšší inflace a vyšší úrokové sazby, to může být šok, který řada firem nepřežije,“ upozorňuje hlavní ekonom Patria Finance Jan Bureš. Firmy už nebudou moci tak dobře mlžit. „Zvykly si na levné financování a na to, že nemusely generovat dostatečné cash flow. Stačilo investorům slíbit, že ziskové budou v budoucnu,“ připomíná nedávnou minulost.

Firmy by měly reagovat na zdražování vstupů do výroby a přejednávat kontrakty. Ne všechny jsou toho ale schopny.

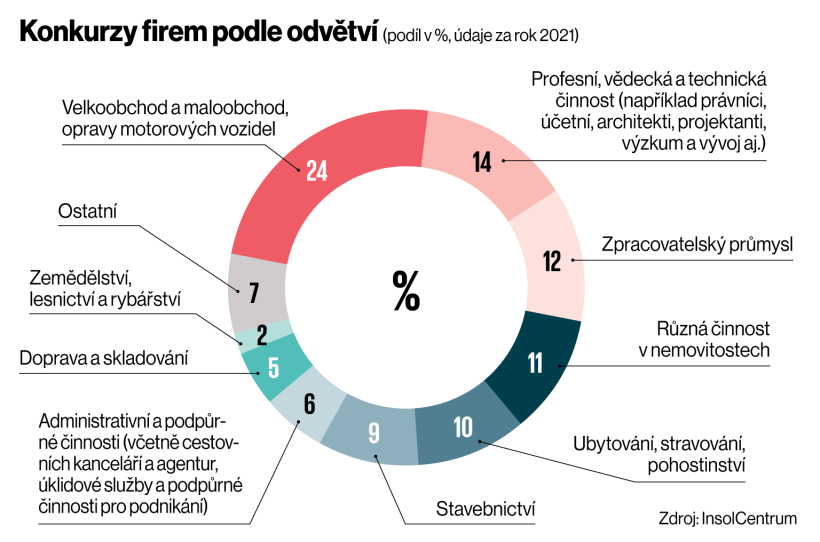

Zdravé firmy by nyní měly na zdražování vstupů do své výroby reagovat, přejednávat kontrakty a zvyšovat ceny. „Ne všechny jsou toho ale schopny,“ upozorňuje partner advokátní kanceláře Dentons a specialista na insolvence Jiří Tomola a dodává: „Například v automobilovém průmyslu jsou koncovým odběratelem automobilky, které ceny drží a neumožňují flexibilně reagovat na zvýšení vstupů.“ České firmy, které ve velkém vyrábí právě pro automobilky, tak platí daň za své subdodavatelské postavení. V krizi se stávají extrémně zranitelnými a jsou ohroženy bankrotem.

Konkurzy firem podle odvětví (podíl v %, údaje za rok 2021)

Počet insolvencí už přitom v loňském roce začal růst z historických minim. V českých podmínkách se zvýšil zhruba o pětinu, což v absolutních číslech znamená bankrot zhruba stovky firem. A přibývat jich s největší pravděpodobností bude i letos, a zejména pak v dalších letech.

„Současná ekonomická situace bude poměrně náročná pro téměř každou firmu, i pro tu, která dosud neměla žádné problémy,“ míní Jarmila Veselá, jednatelka společnosti InsolCentrum, která analyzuje data o insolvencích. „Dosavadní data připomínají vývoj po finanční krizi z let 2008 a 2009. Vrchol počtu prohlášených konkurzů firem jsme tehdy v Česku zaznamenali až v roce 2013.“ Bude‑li se historie opakovat, zhoršení ekonomické situace by se propsalo do výraznějšího nárůstu počtu vyhlášených insolvencí a konkurzů v roce příštím a v roce 2024.

Očištění brzdí zákon

Důvodem, proč mají firemní bankroty v Česku za zhoršující se ekonomickou situací takové zpoždění, je zvyk, že podnikatelé s vyhlášením insolvence zpravidla otálejí a odkládají ho na nejzazší možnou mez. Vstupují do insolvence v tak špatném stavu, že téměř polovina z nich nevrátí podle údajů InsolCentra věřitelům ani korunu.

„V Česku vstup do insolvence často znamená ztrátu vlastnictví. Sice se v ní vyřeší problém firmy jako takové, vyřeší se její dluhy, ale původní vlastník o ni přichází. To platí nejen v případě, že je insolvence řešena konkurzem, ale často i v reorganizaci,“ vysvětluje partner advokátní kanceláře Dentons Pavel Boguský.

Očištění ekonomiky od špatných firem podle něj v mnoha případech brzdí legislativa. Insolvenční zákon, který stanovuje postup řešení úpadku, je nastaven tak, že pokud skupina nezajištěných věřitelů nesouhlasí s reorganizačním plánem podniku v problémech, nezbývá jiná možnost, než že vlastník z firmy odejde bez nároku na jakékoliv uspokojení a nový vlastník nebo investor do ní vloží nový kapitál.

Tuto situaci by mohl vyřešit zákon o preventivní restrukturalizaci, k jehož přijetí Česko zavázala evropská směrnice. Jenže v minulém volebním období parlament nestihl zákon schválit a nyní se čeká na jeho opětovné předložení. K tomu by mohlo dojít někdy na jaře. Funkčních pravidel se ale vzhledem k délce legislativního procesu firmy nedočkají dříve než v příštím roce. Je tedy jisté, že do současných hospodářských problémů a nastupující vlny insolvencí už nová úprava nepromluví.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Alžběta Vejvodová

Alžběta Vejvodová