Realitní fondy, umožňující zhodnocování peněz v komerčních a průmyslových nemovitostech, si v posledních letech tisíce Čechů vybraly jako relativně bezpečnou a výnosnou investici. Nyní se po více než roce pandemie ukazuje, že tyto fondy jsou i relativně odolné vůči krizím, ačkoliv výkyvy na trhu nemovitostí u mnohých snížily jejich výkonnost.

Díky těmto speciálním fondům lze kolektivně investovat do velkých nemovitostí, které by si jinak individuální investor nemohl dovolit − do logistických a nákupních center, průmyslových hal nebo skladů. Zájem v uplynulých letech rostl díky atraktivním výnosům, které v době nízkých úrokových sazeb přilákaly nejen movité jednotlivce s desítkami milionů korun, ale i drobné střadatele.

Trh s průmyslovými nemovitostmi se ale už přes rok vyrovnává s dopady pandemie. Dvě vlny vládních opatření zavřely obchody a nákupní centra a obchodní zóny se vylidnily. Fondům, které mají tyto budovy v majetku, proto vypadly příjmy od některých nájemníků. Navíc musely snížit účetní hodnotu svých nemovitostí a tím také utrpěla jejich výkonnost. Dokládají to data, jež týdeník Ekonom a Hospodářské noviny sbírají a analyzují ve spolupráci s Institutem strategického investování (ISTI) při Fakultě financí a účetnictví na pražské VŠE.

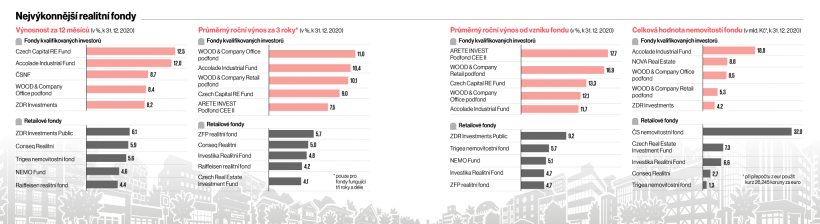

Infografika: Pandemie realitním fondům snížila výnosy a zkomplikovala transakce

Jde o specializované struktury, které pořizují komerční nemovitosti − logistické parky, výrobny, kanceláře, hotely, obchodní centra či bytové domy. Nemovitosti kupují tyto fondy za peníze od stovek až tisíců svých vkladatelů a také s využitím úvěrů od bank.

Budovy ve vlastnictví mají zpravidla dlouhodobé nájemníky a z těchto nájmů pak vkladatelům plynou stabilní výnosy.

Celkové zhodnocení fondu se skládá právě z příjmů z nájmů a také z růstu hodnoty nemovitosti. Tu stanovují pravidelně nezávislí znalci. Výsledné skutečné zhodnocení se ale investoři dozvědí až na konci investičního období, když je majetek z fondu prodán.

Fondy pro takzvané kvalifikované investory (jde o klienty, kteří mají na investici jeden milion korun a víc) jsou většinou výkonnější, protože na rozdíl od fondů pro běžné investory mají ze zákona volnější pravidla pro nakládání s majetkem.

Haly lepší než obchody

Šest nejúspěšnějších fondů v žebříčku (jde o kategorii fondů pro takzvané kvalifikované investory) vykázalo na konci loňského roku výnos mezi devíti a téměř 18 procenty. Jedná se o průměrný roční výnos daného fondu od jeho vzniku. Přitom ještě na konci předchozího roku, těsně před pandemií, měly tyto fondy roční výnosy zhruba mezi 12 a 21 procenty. Podobný pokles je patrný i při pohledu na výnosnost za 12 měsíců.

Ekonom a HN v rámci projektu TOP realitní fondy zveřejňují data každé čtvrtletí. A už v předchozích kvartálech byl dopad pandemie na sledované fondové odvětví patrný. V prvním kvartálu si fondy ještě svoji výkonnost z období před koronakrizí udržely, ale ve druhém a třetím čtvrtletí už byl pokles výkonnosti zřejmý. Dotkl se ale méně fondů, které vlastnily haly a sklady, kde poptávka a hodnota staveb naopak rostly.

„Na rozdíl od třetího čtvrtletí sledujeme snižující se výnosnost napříč všemi sektory,“ říká k výsledkům za čtvrté čtvrtletí analytik ISTI Matouš Ryška. Podle něj se jarní a podzimní lockdown projevil opět hlavně u fondů, jež mají v portfoliu obchodní centra, protože jejich majitelé museli přistupovat na různé typy dohod s nájemci a to snížilo příjmy.

Pandemie se odrazila i v oblasti kancelářských budov. „Tam se mohl projevit nařízený home office, firmy nepoptávají tak velké množství prostor jako dříve,“ myslí si Ryška. Do výsledků loňského roku se také negativně promítlo přeceňování nemovitostí, které fondy musí dělat ze zákona. To také v posledním roce zpomalilo růst hodnot nemovitostních portfolií sledovaných fondů.

Že byl loňský rok kvůli pandemii složitý i pro uzavírání transakcí, ukazuje rovněž komplikace, jíž si prošla investiční a nemovitostní skupina Arete. Ta po pěti letech připravovala prodej svého už druhého fondu − z chystané transakce ale v březnu sešlo. Na sklonku roku se ovšem Arete podařilo uzavřít dohodu s jiným kupcem. Portfolio za 113 milionů eur (téměř tři miliardy korun) nakonec koupil fond australské skupiny Cromwell Property Group.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Marek Miler

Marek Miler