Nemovitostní fondy se v loňském covidovém roce ukázaly jako výhodná investice. Ačkoli patří do kategorie konzervativních nástrojů, zajistily investorům v některých případech i více než 20procentní zhodnocení. Ukazují to data projektu Top realitní fondy, která Hospodářské noviny sbírají a analyzují ve spolupráci s Institutem strategického investování při Fakultě financí a účetnictví na pražské VŠE. Nynější výnosy si přitom fondy mohou udržet i nadále.

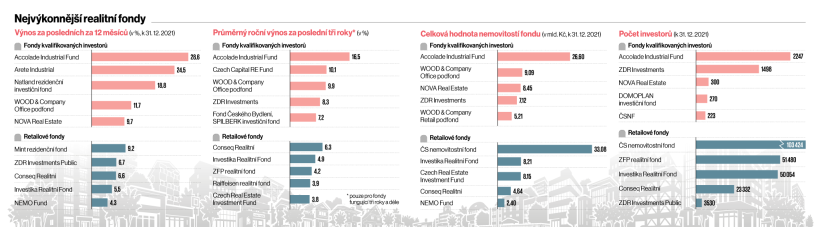

Podle nejnovějších údajů měla ke konci loňského roku většina sledovaných fondů pro takzvané kvalifikované investory (FKI) roční výnosy mezi šesti a osmi procenty. V čele tabulky je fond zaměřený na průmyslové nemovitosti založený skupinou Accolade, který ve sledovaném období dokonce dosáhl ročního výnosu 28,6 procenta. FKI fondy jsou určené těm, kdo si mohou dovolit investovat nejméně jeden milion korun. Druhým typem fondů jsou fondy retailové, tedy pro drobnější investory. Jsou více regulované, a mají proto zpravidla nižší výnosnost. Tyto fondy v loňském roce dosahovaly většinou výnosnosti mezi čtyřmi a sedmi procenty.

V letošním roce ale odvětví vstupuje do složitého období. České úrokové sazby skokově vzrostly a začínají růst i sazby na eurovém financování. Právě úvěry ve společné evropské měně nemovitostní firmy nejčastěji používají k nákupům. Míra zadlužení je ale u většiny fondů kolem 50 nebo 60 procent hodnoty spravovaných nemovitostí, což je podle Michala Sotáka, šéfa oddělení kapitálových trhů v pražské kanceláři poradenské společnosti Cushman & Wakefield, zdravá úroveň. Podle jeho slov to znamená, že přímý dopad zdražení úvěrů na výkonnost fondů bude malý.

Nejvýkonnější realitní fondy

„Myslím, že se výnosy realitních fondů dají udržet,“ říká Soták. Na výkonnost fondů podle něj mělo v minulosti největší dopad hlavně pravidelné přeceňování nemovitostí směrem vzhůru a v Česku zatím k obratu nedochází. „Na základě transakcí, na kterých pracujeme nebo které jsme letos uzavřeli, pokles cen v Česku zatím nevidím,“ dodává.

Jde o specializované struktury, které pořizují komerční nemovitosti − logistické parky, výrobny, kanceláře, hotely, obchodní centra či bytové domy. Nemovitosti kupují tyto fondy za peníze od stovek až tisíců svých vkladatelů a také s využitím úvěrů od bank.

Budovy ve vlastnictví mají zpravidla dlouhodobé nájemníky a z těchto nájmů pak vkladatelům plynou stabilní výnosy.

Celkové zhodnocení fondu se skládá právě z příjmů z nájmů a také z růstu hodnoty nemovitosti. Tu stanovují pravidelně nezávislí znalci. Výsledné skutečné zhodnocení se ale investoři dozvědí až na konci investičního období, když je majetek z fondu prodán.

Fondy pro takzvané kvalifikované investory (jde o klienty, kteří mají na investici jeden milion korun a víc) jsou většinou výkonnější, protože na rozdíl od fondů pro běžné investory mají ze zákona volnější pravidla pro nakládání s majetkem.

K poklesu cen průmyslových nemovitostí – a tedy i ke slábnutí výkonnosti fondů – by nemělo dojít ani podle ředitele ISTI Davida Mazáčka. „Ve střednědobém horizontu očekáváme u realitních fondů stabilní výkonnost,“ říká. I kdyby došlo k poklesům cen nemovitostí, nepředstavuje to podle Mazáčka riziko pro dlouhodobého investora.

Data také ukazují, že celková hodnota nemovitostního portfolia českých fondů, sledovaných žebříčkem HN, vzrostla loni na rekordních 123 miliard korun. Od roku 2010 jde o nárůst na více než čtyřiadvacetinásobek, což je dáno hlavně novými nákupy. Také počet investorů do těchto fondů loni zaznamenal rekord – bylo jich už více než čtvrt milionu.

V nadcházejícím období ale může slábnout zájem retailových investorů, protože výnosy kolem čtyř procent budou nabízet už i spořicí účty. Nebudou tak tolik motivováni investovat jako v době, kdy sazby byly prakticky nulové.

Podle realitní poradenské společnosti CBRE směřuje letos tuzemský trh komerčních nemovitostí k zotavení z pandemie a poptávka bude tažena právě nemovitostními fondy, tvořícími téměř polovinu kupujících. CBRE ve výhledu na letošní rok uvedla, že zájem o komerční nemovitosti je v tuzemsku tak vysoký, že „na trhu není dostatek vhodných produktů, a to ve všech segmentech“.

S přispěním Adama Kotrbatého

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Marek Miler

Marek Miler