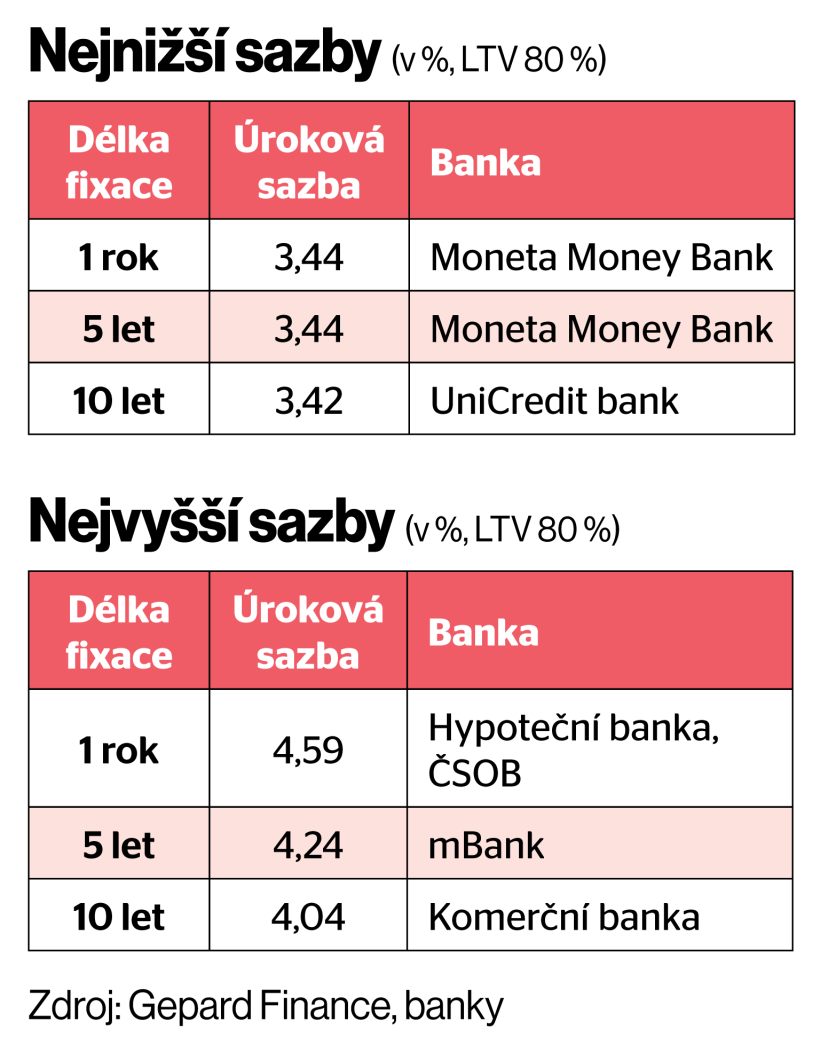

Říjen a listopad přinesly smršť ve zvyšování úrokových sazeb z hypoték, jaká tu dlouhou dobu nebyla. Některé banky jen za poslední měsíc a půl upravovaly sazby i několikrát. Rekordmanem je Hypoteční banka a její sesterská ČSOB, které úroky z úvěrů na bydlení zvýšily třikrát za sebou – dvakrát v říjnu a jednou v listopadu. Výsledkem je, že zejména u ročních fixací je s úrokem 4,59 procenta nejdražší bankou na trhu.

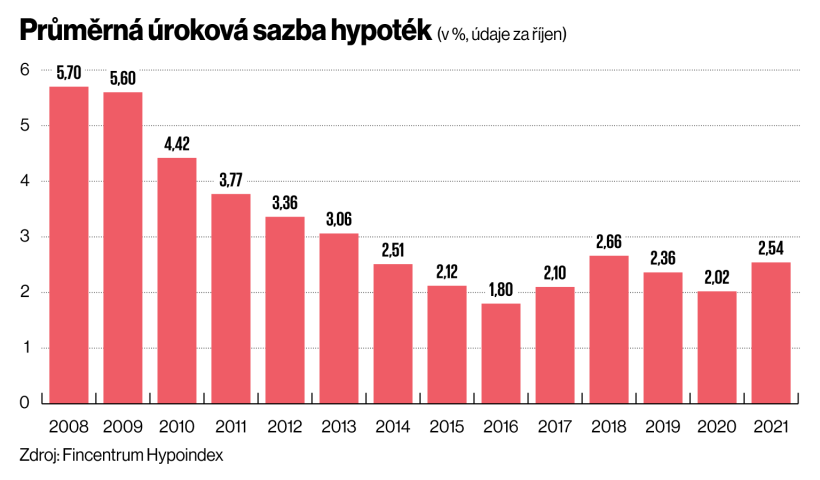

Říjen je v pořadí osmý měsíc, kdy průměrná úroková sazba stoupá. Prozatím se zastavila na hodnotě 2,54 procenta. To je ale jen průměr, reálné sazby na trhu už přesahují tři procenta, u některých bank a fixací dokonce čtyři procenta. Důvodem rozdílu je to, že průměrná sazba sledovaná v rámci Fincentrum Hypoindexu zaznamenává skutečně poskytnuté hypotéky. Má tak za trhem zhruba dvouměsíční zpoždění. Právě tak dlouho totiž bankám trvá, než od prvotní dohody s klientem hypotéky zpracují.

Průměrná úroková sazba hypoték

Komu teď končí pětiletá fixace hypotéky s rekordně nízkým úrokem z roku 2016, musí počítat s tím, že si na splátkách s novou sazbou výrazně připlatí. I pokud si sjedná hypotéku s aktuálně nejnižším úrokem na trhu, který při desetileté fixaci činí 3,42 procenta, zaplatí na měsíční splátce třímilionového úvěru téměř o 2400 korun více než dosud.

Sazby se vrátí k rekordům z roku 2008

Nejde přitom očekávat, že by se růst úrokových sazeb, a tedy i měsíčních splátek nově uzavřených úvěrů, měl v dohledné době zastavit. „Očekávám ještě zvýšení základní úrokové sazby na zasedání bankovní rady České národní banky v prosinci. Můj tip je zvýšení o dalších 0,5 až 0,75 procentního bodu,“ říká místopředseda představenstva Gepard Finance David Eim. Sazby vyhlašované centrální bankou se sice do ceny hypoték promítají jen nepřímo, přesto jsou pro banky důležitým signálem vývoje ceny peněz.

„V příštím roce se mohou nabídkové sazby hypoték přiblížit k pěti procentům ročně,“ očekává v návaznosti na opakované zvyšování základní sazby ČNB hypoteční analytik společnosti Fincentrum & Swiss Life Select Jiří Sýkora.

Nejnižší a nejvyšší sazby hypoték

A ještě pesimističtější je Veronika Hegrová, obchodní ředitelka portálu Hyponamíru.cz. „Nereálné nejsou v prvním a druhém čtvrtletí roku 2022 úroky mezi pěti a šesti procenty,“ upozorňuje. Tím by se hypoteční trh vrátil k rekordům z léta 2008, kdy průměrná úroková sazba z hypotéky činila 5,82 procenta. To byla absolutní maxima za posledních téměř 20 let, tedy od doby, co v Česku funguje plnohodnotný hypoteční trh.

Zájem o hypotéky klesne

Zdražování hypoték začne postupně snižovat množství hypoték, které si lidé berou. Nejvíce se to projeví u refinancování starých úvěrů. Nové sazby už totiž nejsou tak výhodné a klientům se už nevyplatí měnit banku. Posledních 12 měsíců bylo přitom co do počtu refinancování rekordních. Celkově Češi přejednali úvěry ve výši 92 miliard korun. To je skoro osm miliard měsíčně. V některých bankách tvořily tyto úvěry až dvě pětiny všech sjednaných hypoték. „Hit posledních dvou let, tedy refinancování během fixace je teď passé. Pokles zpět k hodnotám let 2019, 2020 – to je někde mezi dvěma a čtyřmi miliardami korun refinancovaných úvěrů měsíčně – mi dává smysl,“ uvádí Eim.

Růst sazeb také povede k tomu, že stále více Čechů neprojde sítem posuzování příjmů a bonity a na hypotéku prostě nedosáhnou. Situaci by ještě mohla vyostřit Česká národní banka, která má o hypotečním trhu jednat na nejbližším zasedání bankovní rady 25. listopadu. Ekonomové přitom očekávají, že by mohla ve snaze o přibrzdění růstu cen bytů zpřísnit parametry pro poskytování hypoték. Zejména snížit maximální přípustnou výši hypotéky k ceně nemovitosti a zpřísnit poměr výše splátky k příjmu klienta.

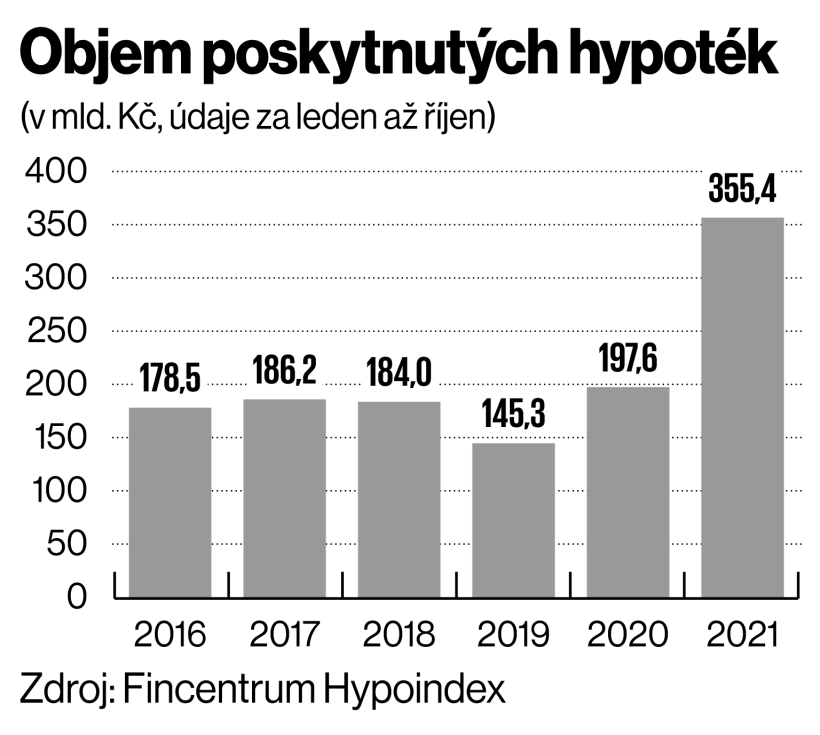

Objem poskytnutých hypoték

Taková opatření už přitom centrální banka před koronavirovou pandemií jednou přijala. Bankám doporučovala, aby neposkytovaly hypotéky na více než 80 procent hodnoty nemovitosti a splátka směla dosáhnout maximálně 45 procent příjmů klienta. V dubnu 2020 ale tato doporučení zrušila. Teď už ovšem centrální banka nemusí jen doporučovat. Česká republika od té doby přijala zákon, který dává ČNB možnost pravidla pro hypotéky bankám přímo nařídit.

Šance České národní banky ovlivnit hypoteční trh je tak větší než kdy dřív. Omezení výše hypoték a poměru splátky k příjmu by snížilo množství lidí, kteří na hypotéku dosáhnou. To by spolu s růstem sazeb mohlo vést k výraznému poklesu objemu nově uzavíraných hypoték. Zdražení měsíční splátky pak povede k poklesu zájmu o investiční byty. Bude totiž znamenat snížení zisku z celé investice. Zvýšení úrokové sazby o půl procenta totiž při dvacetileté splatnosti znamená zvýšení měsíční splátky každého půjčeného milionu zhruba o 250 korun měsíčně.

„Nejpesimističtější odhady hovoří o poklesu hypotečního trhu o 40 až 50 procent,“ uvádí obchodní ředitel poradenské společnosti Partners Jan Brejl. Přestože by šlo o velmi výrazný propad, nebyla by to podle něj pro trh žádná katastrofa. „Musíme si uvědomit, že pak se dostaneme na objemy úvěrů z předchozích let, které byly považovány za rekordní,“ dodává Brejl.

Jen za prvních 10 měsíců letošního roku banky poskytly úvěry na bydlení za více než 355 miliard korun. Propad trhu o polovinu by znamenal celkovou hodnotu úvěrů téměř 178 miliard korun. To je větší částka, než jakou klientům na bydlení banky půjčily v roce 2019 (tehdy to bylo za 10 měsíců bezmála 146 miliard korun), a téměř srovnatelná s výsledkem prvních 10 měsíců roku 2018.

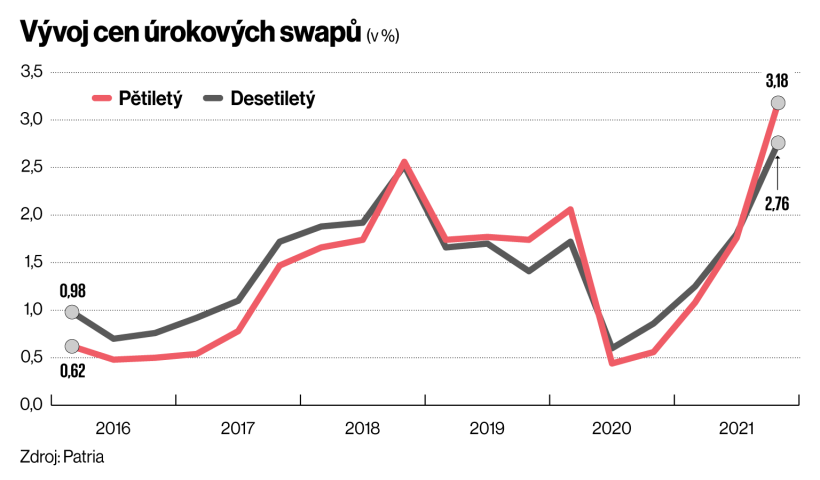

Vývoj cen úrokových swapů

Pokles zájmu o hypotéky by tak mohl mít především pozitivní efekt v podobě zkrácení doby potřebné k vyřízení úvěru zpět na únosnou mez. V posledním roce jen samotné schválení úvěru v některých bankách trvalo i osm týdnů. Když se k tomu přičetla doba potřebná na vyjednávání o sazbách a dokládání potřebných dokumentů, vyřizování hypotéky zpravidla zabralo i více než čtvrt roku. Nejdelší bylo podle zkušeností poradců v České spořitelně, Komerční bance a bance Creditas.

„Snížená poptávka po hypotékách bude pravděpodobně mít dopad také na ceny nemovitostí, které by neměly růst tak razantně jako v minulých letech. Přesto však kvůli nízké nabídce nemovitostí, zvyšování inflace i cen stavebních materiálů a energií nečekáme jejich pokles,“ dodává předseda představenstva Hypoteční banky a ČSOB Stavební spořitelny Jiří Feix. Podle údajů developerských společností Trigema, Central Group a Skanska vzrostly prodejní ceny nových bytů v Praze za posledních 12 měsíců zhruba o pětinu. V Brně dokonce o 30 procent. Tato dvě města přitom tvoří drtivou většinu českého trhu s novými byty.

„Nové“ trendy na trhu hypoték

Aktuální růst úrokových sazeb z hypoték by naopak mohl povzbudit byznys stavebních spořitelen a přinést renesanci zájmu o takzvané hypoúvěry ze stavebního spoření. Ty byly velmi populární alternativou hypoték kolem roku 2008, když byly úroky z hypoték na vrcholu. Stavební spořitelny tehdy nabízely zpravidla o několik desetin procentního bodu nižší sazby než banky. „Stavební spořitelny pracují s jinou formou splácení, které využívá i dospořování na vkladový účet stavebního spoření. Z tohoto důvodu si mohou dovolit jinou cenotvorbu a mohou klientovi nabídnout výhodnější úrokové podmínky,“ upozorňuje Hegrová.

A znovu by se v kurzu klientů mohly ocitnout také floatové sazby. Ty neznají fixaci a mohou se tak měnit prakticky ze dne na den. „Pro klienty věřící v pokles sazeb to bude vhodná varianta,“ míní Eim z Gepard Finance a dodává: „Navíc je zde naprostá flexibilita mimořádných splátek.“ Floatové hypotéky byly v Česku oblíbené kolem roku 2010.

Ačkoliv ceny hypoték atakují historická maxima, vysoké podle očekávání ekonomů nezůstanou navěky. Signály, že by mohly opět začít klesat, se objevují už i na současném rozkolísaném trhu. Jsou jimi ceny úrokových swapů, od nichž se odvozují náklady bank na poskytnuté půjčky. „Desetileté úrokové swapy jsou dnes dražší než ty pětileté. Z toho plyne, že v rozmezí mezi pěti a 10 lety do budoucna se spíše sází na pokles sazeb,“ míní David Eim.

Kdo tedy nemusí hypotéku refinancovat právě nyní, měl by raději počkat, až se trh uklidní. Těm, kterým teď fixace končí nebo je potřeba bydlet nutí vzít si nový úvěr, poradci doporučují zvolit pětiletou fixaci úrokové sazby a počkat, jak se bude trh dál vyvíjet. Pokud by sazby překvapily a klesly dříve, starý úvěr je díky benevolentním českým zákonům možné kdykoliv refinancovat.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Alžběta Vejvodová

Alžběta Vejvodová