Berní úřady v USA a Velké Británii zahájily další kolo tažení proti daňovým únikům z obchodování na internetu. Americké ministerstvo financí kvůli tomu chystá novou legislativu. Jaká je situace v Česku a v Evropě?

Evropská komise stanovila v únoru 1998 principy aplikace nepřímého zdanění na internetové obchodování, které se dají shrnout následovně: a) neuvažuje se o zavedení nové nebo dodatečné daně, b) pro účely DPH jsou digitalizované transakce považovány za dodávky služeb a c) služby přijímané v rámci EU jsou zdaněny v EU, zatímco služby přijímané ve třetím státě nejsou zatíženy "evropskou" DPH.

Právě okolo DPH v souvislosti s internetovým obchodováním a o případném zavedení nepřímého zdanění těchto obchodů se zhruba od roku 2000 vedou v EU velké diskuse. Globalizace trhu totiž ukazuje, že pravidla DPH jsou nepraktická: jednak umožňují daňové úniky, jednak brzdí rozvoj tohoto odvětví.

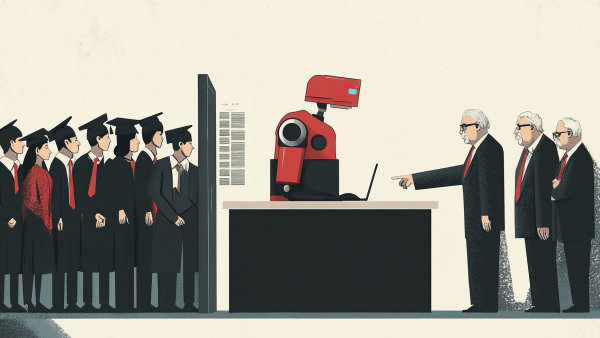

Nejaktivnější v regulaci internetového obchodování jsou ve Spojených státech amerických. Experti totiž odhadují, že nepřiznané kapitálové zisky všech firem provozujících internetové aukce dosáhly v roce 2001 výše 11 miliard dolarů. Ministerstvo financí USA v listopadu 2006 informovalo veřejnost, že poradní orgán daňové správy navrhuje přijetí zákona, který uloží všem prodejcům zboží po internetu povinnost předložit daňové identifikační číslo, což umožní americké daňové správě sledovat obchodní transakce a vyměřit dlužné daně (např. daň z příjmu fyzických či právnických osob, spotřební daně). Daňová správa může požadovat po provozovateli internetových stránek daňová identifikační čísla všech prodejců, kteří se na této internetové stránce zaregistrovali.

Dalším příkladem aktivního přístupu je singapurská daňová správa. Fyzické zboží dovážené do Singapuru je předmětem daně, pokud hodnota dováženého zboží převýší přibližně 245 eur. Dovoz digitalizovaného zboží je pokládán za dovoz služby a není předmětem daně, pokud je služba poskytnuta zahraničním dodavatelem. Služba poskytovaná singapurským rezidentem zahraničnímu zákazníkovi je zdaněna nulovou sazbou daně. Z výše uvedeného vyplývá, že příslušnost k danému státu je rozhodující. Pokud e-mailová adresa zákazníka končí ".sg", pak je považován za singapurský subjekt. U adres, které nekončí ".sg", bude zákazník vyzván, aby deklaroval, že není singapurským rezidentem, díky čemuž bude sazba daně za službu nulová.

Česká daňová správa už v roce 2004 zahájila celostátní kontrolní akci, jejímž cílem bylo zmapovat rozsah, metody a rizika internetového obchodování. A dále prověřit u daňových subjektů vybraných pro místní šetření či daňovou kontrolu správné stanovení daňové povinnosti a její splnění. Bylo zahájeno 186 místních šetření a provedeno 456 daňových kontrol u internetového obchodování. Na dani z příjmů bylo vyměřeno či dodatečně vyměřeno 6,7 mil. Kč, ztráta na dani z příjmů byla snížena o 2,2 mil. Kč a na dani z přidané hodnoty se výměr či dodatečný výměr pohyboval v řádu desítek milionů Kč.

Ministerstvo financí také požádalo Český statistický úřad o vyčlenění "obchodování prostřednictvím internetu" v Odvětvové klasifikaci ekonomických činností. S účinností od 1. 9. 2005 je do klasifikace OKEČ doplněna podtřída 52.61 1 - Maloobchod prostřednictvím internetu.

Dana Trezziová

náměstkyně ministra financí

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom