Boháčem se může stát každý, stačí jen dostatek píle. Této představě se říká americký sen. Český sen je oproti tomu skromnější – vlastní bydlení. Třem čtvrtinám populace se už vyplnil. Zejména mladým se ale čím dál více vzdaluje. A to má dalekosáhlé dopady.

Drahé vlastní bydlení a nedostatek bytů se následně promítají do vyšších cen nájemného. Podle studií mají ceny nemovitostí mimo jiné vliv i na porodnost. Například výzkumníci z National Bureau of Economic Research došli k závěru, že desetiprocentní nárůst cen domů vede k jednoprocentnímu poklesu počtu narozených dětí u osob, které nejsou vlastníky domů. Nedostatek dostupného bydlení v oblastech, kde je práce, pak znamená pro firmy obtížné získávání zaměstnanců.

„Při nejvyšších úrokových sazbách, které jsme měli loni, dosáhla na hypotéku svépomocí asi jen třetina mladých lidí ve věku 18 až 35 let“ říká Martin Lux, ekonom a sociolog bydlení ze Sociologického ústavu Akademie věd. „Pokud do toho nějakým způsobem vstoupila mezigenerační výpomoc, kdy rodina buď poskytne peníze, či přímo nemovitost k obývání, tak byl onen podíl poloviční,“ dodává Lux. Ostatně, že jsou hypotéky drahé a dovolit si koupit byt mohou jen ti nejbohatší, dokládá skutečnost, že podle dat ČSOB v době vysokých sazeb v letech 2022 a 2023 bylo 70 procent nákupů nemovitostí k bydlení za hotové.

I přes snižování základní sazby České národní banky cena peněz na mezibankovním trhu roste. Zlevňování hypoték se tak výrazně zpomalí.

Proto většina lidí, kteří mají hypotéku či si ji plánují vzít, s napětím sleduje vývoj úrokových sazeb. Přestože Česká národní banka postupně snižuje svoji základní sazbu, stejný pokles u hypoték čekat nelze, protože hypoteční sazby se odvíjejí i od dlouhodobější ceny peněz – a ta teď roste. „Ve srovnání se situací v polovině března jsou sazby, za které si banky mezi sebou půjčují peníze, téměř o procentní bod vyšší. Právě nejistota v této oblasti bude dosavadní trend poklesu hypotečních sazeb brzdit a další vývoj se tak bude odvíjet od toho, jak trh vstřebá nové informace týkající se pomalejšího snižování sazeb ze strany Fedu, případně ECB i ČNB,“ říká Jakub Seidler, hlavní ekonom České bankovní asociace.

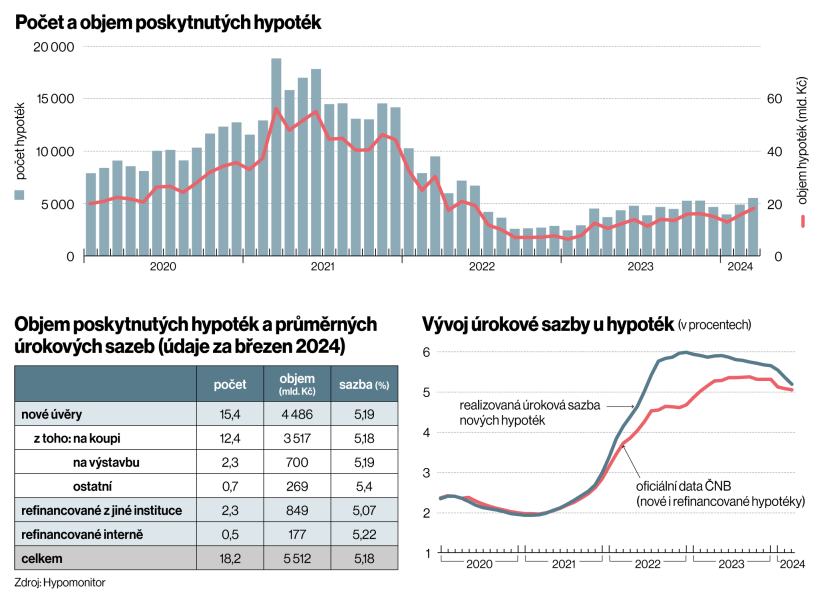

Průměrná úroková sazba u nových hypoték byla v březnu podle ukazatele Hypomonitor 5,19 procenta. Nyní nic nenaznačuje, že by sazby letos výrazněji klesly. „Nějakou dobu se nejspíš budou pohybovat na úrovni kolem čtyř až pěti procent,“ říká například šéf developerské společnosti JRD a někdejší bankéř Jan Sadil. Podobně to vidí i Miroslav Zetek, člen představenstva pro řízení obchodu v ČSOB Hypoteční bance. „Náš další odhad je velmi pozvolný pokles sazeb, v tomto roce nejspíš průměrná úroková sazba neprolomí hranici 4,5 procenta,“ říká.

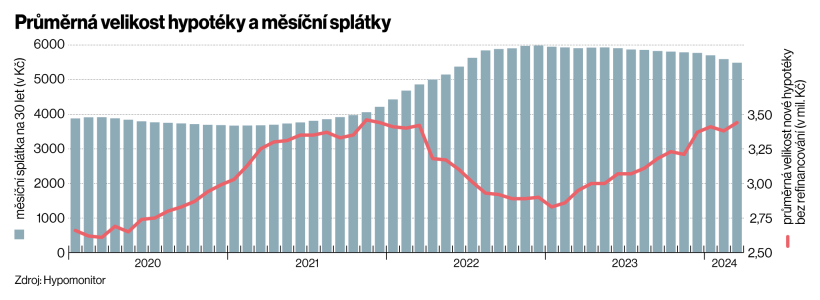

Průměrná výše hypotečního úvěru dosáhla v březnu výše 3,4 milionu, což při sazbě pět procent představuje měsíční splátku 19 870 korun. Pokud by hypoteční sazby na konci roku byly i čtyři procenta, potom se splátka sníží přibližně na 18 000 korun.

Počet a objem poskytnutých hypoték

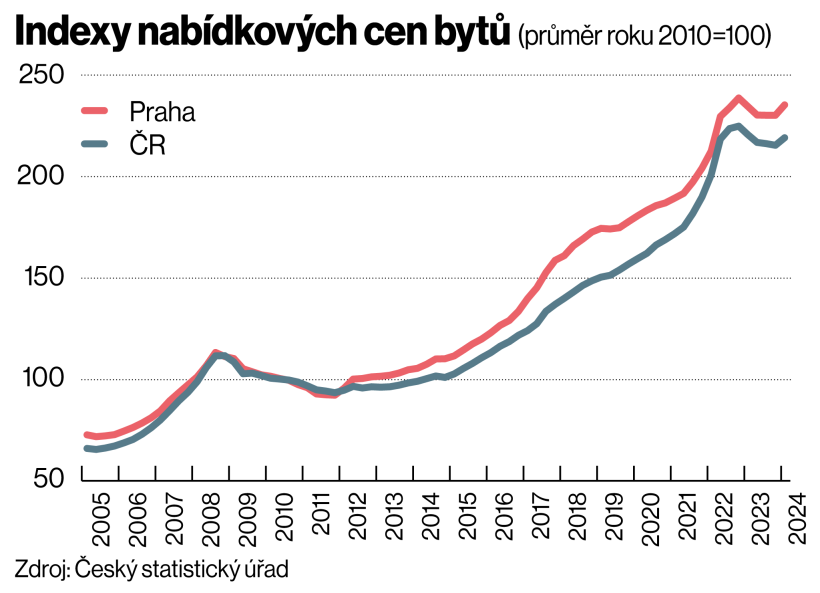

Praha je přitom z hlediska dostupnosti bydlení nejhorší ze všech metropolí EU. Jak si například loni všiml server Politico, člověku s průměrným platem by trvalo ušetřit na 75metrový byt v Praze 25,3 roku. V Bratislavě by to bylo 23,8 roku, ve třetí Paříži 23,1 roku a například ve Varšavě 19,9 roku. Oproti tomu v Bruselu je to jen necelých osm let. Rovněž Česko jako celek je na tom v dostupnosti bydlení v Evropské unii nejhůře. Podle Indexu prosperity a finančního zdraví vyžaduje nákup nemovitosti v Česku 14,9 průměrného ročního platu. Například v Belgii, kde musí lidé šetřit nejkratší dobu, je to jen 6,5 ročního příjmu.

Nesmyslné dotace

V Česku se tak začínají ozývat hlasy, že mladé je třeba při získávání vlastního bydlení podpořit. S nápadem dotovat hypotéky přišli jako první stavaři. Zastání pak našli u generálního ředitele Monety Money Bank Tomáše Spurného či Marka Blahy, šéfa Dostupného bydlení České spořitelny. Myšlenka je taková, že mladí by měli nižší hypoteční sazbu a stát by tento rozdíl bankám kompenzoval.

Většina trhu ale s nápadem nesouhlasí. „Dotace hypoték tu byly, když byly sazby kolem deseti procent. Nějakých 25 let zpátky to možná při takto vysokých sazbách dávalo smysl. Současný stav je takový, že hypotéky už nebudou za jedno či dvě procenta. To byla anomálie, která se nevrátí a ani bychom se k ní vracet už neměli. Je správné, že peníze mají nějakou cenu,“ říká Sadil.

Průměrná velikost hypotéky a měsíční splátky

Ovšem například v Polsku předchozí vláda Jaroslawa Kaczyńského garantovala dvouprocentní hypotéky. Poptávka byla obrovská. Během chvilky se dotace na hypotéky vyčerpaly, přičemž program měl běžet až do roku 2027. „Nápady se objevily ale i v Bavorsku, kde nešlo o zvýhodněné hypotéky, ale granty, které měly lidem pomoci si koupit vlastní bydlení. Podobně to pak fungovalo i ve Velké Británii. Nikde to ovšem nebylo hodnoceno kladně. Vždy to přispělo jen k tomu, že se ceny nemovitostí zvýšily a dostupnost bydlení se zhoršila,“ upozorňuje Lux.

Daň z nabytí nemovitosti pro kupce dalšího bytu

Přesto otázka, jak pomoci mladým rodinám k získání bydlení, je podle expertů relevantní. „Dotace nepodporuji, ale segment mladých lidí je třeba nějak podpořit. Úspěšnost u mladých při žádosti o hypotéku je dnes skutečně někde na úrovni jedné třetiny,“ říká Libor Vojta Ostatek, šéf Golem Finance. Podle něj tu za posledních 10 let vznikl dojem, že bydlení je snadno dosažitelné.

„Je ovšem otázkou, jestli řešit podporou mladých primárně nějakou podporou formy vlastnického bydlení, nebo přijmout fakt, který je v EU standardem, a to, že by se měly podporovat i jiné, alternativní formy bydlení, jako například nájem,“ říká. Právě podpora nájemního bydlení je i cesta, kterou dnes podporuje ministerstvo pro místní rozvoj.

Za posledních 10 let vznikl dojem, že bydlení je snadno dosažitelné. Otázkou je, jestli nepřijmout fakt, že ani v EU to není standardem.

„U bydlení ustupujeme od dlouho využívaných dotací. Místo toho nabízíme obcím a jiným subjektům kombinaci nižší dotace a zvýhodněného úvěru. Tím podporujeme vznik dostupných nájemních bytů a zároveň zajišťujeme, že se vložené prostředky státu vrátí,“ říká mluvčí resortu Veronika Hešíková.

Například loni Státní fond podpory investic podle ní poskytl dotace a úvěry za 1,03 miliardy korun a dle výpočtů ministerstva se do rozpočtu fondu vrátí nominálně ještě o 50 milionů korun víc. „Ze stejných prostředků tak vznikne nejen téměř 500 bytů teď, ale i několik set dalších bytů v příštích desetiletích,“ dodává mluvčí ministerstva pro místní rozvoj.

Indexy nabídkových cen bytů

Zlepšit dostupnost bydlení mohou i změny daní. V roce 2020 politici zrušili daň z nabytí nemovitosti, což byla pro kupující velká úleva. Tuto výhodu ovšem využívají i ti, kteří si nekupují svůj první byt pro rodinu a do nemovitostí investují. Podle Ostatka by nulová daň měla platit jen pro první rezidenční nemovitost, nikoli pro třetí či padesátý byt. Kdyby se daň pro následné nemovitosti zavedla, znamenalo by to jejich prodražení o 200 až 500 tisíc korun.

Kdo si kupuje první bydlení, by měl být nějakým způsobem zvýhodněný. Smysl by dávalo obnovení daně z nabytí pro druhou a další nemovitost.

Zdanění dalších nemovitostí podporuje i Lux ze Sociologického ústavu Akademie věd. „Zvýšení zdanění nemovitostí by jednoznačně zchladilo spekulativní poptávku po bytech. Určitě by dávalo smysl zdanit i prázdné byty. V Kanadě v Ottawě se například několikrát zvyšovala daň na prázdné byty a dnes se pohybuje na úrovni tří procent z hodnoty nemovitosti. To je opravdu výrazná daň. My dlouhodobě říkáme, že by u nás dávalo smysl dát na takové byty klidně desetinásobek daně z nemovitosti,“ říká Lux.

Jen v bytových domech je podle analýzy ministerstva pro místní rozvoj kolem 200 tisíc bytů dlouhodobě neobydlených. „Tedy pokud dnes někdo platí daň z nemovitosti třeba dva tisíce korun ročně, tak by to klidně u těch dalších bytů mohlo být 20 tisíc, což by bezpochyby nějakou část těchto bytů dostalo na trh a zvýšilo nabídku nájemního bydlení,“ dodává Lux.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Vojtěch Wolf

Vojtěch Wolf