Řada investorů má stále ještě v živé paměti někdejší dlouhodobé finanční potíže Brazílie. Zapomenout nemohou ani na finanční krizi v Rusku v roce 1998. Přesto jsou tyto dvě země spolu s Indií a Čínou řazeny do skupiny BRIC, jíž experti přisuzují dlouhodobě velmi příznivé vyhlídky. Není divu. Tato čtveřice vykazuje - kromě Brazílie, jejíž hospodářství roste pomaleji - výrazný růst ekonomiky. Pokud to vlády těchto států dovolí, nabízejí i řadu zajímavých investičních příležitostí. O atraktivitě zmíněných zemí vypovídá i silný růst jejich akciových indexů. Jejich výkyvy - začátek nedávného poklesu akciových trhů je spojován právě s Čínou - ovšem investorům připomínají, že tyto země představují i mnohá rizika.

RŮSTU ZEMÍ BRIC nahrává dosavadní příznivý vývoj světové ekonomiky, který se odrazil i ve výsledcích rozvíjejících se trhů. Po řadě potíží se mnoha z nich podařilo ozdravit stav financí. Můžeme spekulovat o tom, do jaké míry k tomu přispěl růst cen komodit, na kterých jsou mnohé státy, řazené mezi nové trhy, dosud silně závislé. Nebo jak ovlivnilo jejich ekonomiku relativně dlouhé období nízkých úrokových sazeb ve světě. I díky nim již není míra inflace pro četné rozvíjející se trhy takový strašák jako dřív a umožnila jim snížit úrokové sazby. A také zahraniční zadlužení.

V minulosti se střídala období, kdy investoři preferovali vyspělé země nebo naopak rozvíjející se trhy. Větší stabilita než dřív vede k tomu, že jsou po delší období populárnější právě nové trhy. Přispívají k tomu i dvou- a v některých případech dokonce trojciferné výnosy akcií v některých rozvíjejících se zemích. Přesto jsou, až na výjimky, jako je například Indie, dál poměrně levné a stále nabízejí ve srovnání s vyspělými státy rizikovou prémii. Ta je ovšem díky zmíněné vyšší stabilitě nových trhů nižší než v minulosti.

Z toho logicky těží také země BRIC, tedy Brazílie, Rusko, Indie a Čína. Není ovšem kouře bez ohně. V čem tedy spočívají slabiny těchto poněkud rozdílných zemí?

ODPOVĚĎ NAZNAČIL nedávný výprodej akcií, ale zejména loňská korekce, kdy v květnu a v červnu ztrácely akcie, dluhopisy, měny a také komodity. Příliš nepřekvapuje, že tyto výprodeje nejvíce pocítily především rozvíjející se země, včetně BRIC. "Tyto státy jsou velmi citlivé na vývoj úrokových sazeb v USA. Ve značné míře zde totiž investují Američané nebo americké instituce. Příkladem může být loňský rok. Když americká centrální banka Fed zvedla úroky, zatraktivnila tak méně rizikové investice. Investoři z USA pak přesouvali peníze do dolarových aktiv," říká Martin Fuchs z pražské pobočky největší evropské banky HSBC.

Další hrozba ekonomikám zemí BRIC je podle Fuchse zatím spíše teoretická. "Mohou mít problémy, pokud by makroekonomická data opakovaně naznačovala zhoršení jejich situace během delšího období než jsou jedno či dvě čtvrtletí," dodává Fuchs. Nic podobného prý však zatím nehrozí. Jak by se ovšem tyto země vyrovnaly se situací, kdyby letos skončila ekonomika USA v recesi, jak s třetinovou pravděpodobností očekává bývalý šéf Fed Alan Greenspan?

David Urbánek z časopisu Fondshop připomíná v souvislosti se zeměmi BRIC hlavně politická rizika a problém směnných kurzů. Čína má například víceméně fixovanou hodnotu jüanu vůči dolaru. Pokud by přistoupila na plovoucí kurz, jüan by velmi posílil, což by oslabilo čínský export. Velký problém vidí rovněž v silně jednostranné orientaci trhu států BRIC - z 41 procent připadá na komoditní a energetický sektor.

Kromě společných potíží s infrastrukturou mají některé z těchto zemí specifické problémy. V Rusku představuje například hlavní riziko nepředvídatelná politická moc. Jiné zdroje zase varují před případnými sociálními nepokoji v Brazílii nebo Indii.

"Obecně jsou rizika investic do segmentu BRIC velmi vysoká, byť logicky nižší než v jednotlivých zemích," řekl rovněž Urbánek. V desetiletém horizontu má nejvyšší roční volatilitu 58,7 % Rusko, zatímco země BRIC jako celek 30,5 % a veškeré rozvíjející se trhy 24,2 %.

PODOBNÝ VÝVOJ by měl investory varovat. Akciové trhy jednotlivých zemí sice v posledním roce výrazně posílily, ovšem při řadě výkyvů. Rusko je přitom ve značné míře stále závislé na ropě a dalších energetických surovinách. Indické akcie jsou zase - na rozdíl od zbývajících tří trhů - drahé. Zdaleka přitom nejde jen o názor investičního guru Marka Mobia ze známé správcovské společnosti Franklin Templeton.

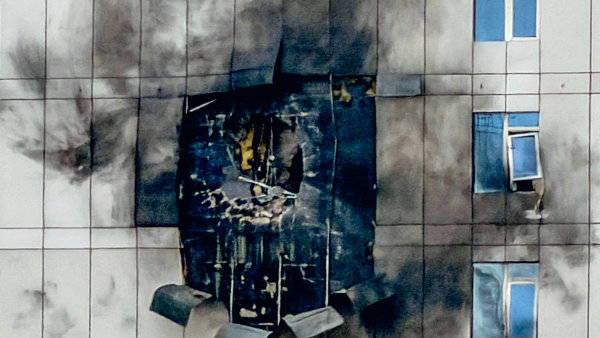

Opatrnosti nezbývá ani v případě čínských akcií. Carolina Baumová v komentáři pro agenturu Bloomberg tvrdí, že není příliš jasný hlavní důvod, proč vlastně koncem února tyto akcie klesly a odstartovaly tak celosvětový pokles akciových trhů.

Poukazuje přitom na článek v americkém listu New York Times, podle kterého je čínský trh málo transparentní a řídí se hlavně zvěstmi a spekulacemi. Zahraniční investice do akcií denominovaných v jüanech jsou silně omezeny na instituce, které schválila čínská vláda. Jejich objem přitom dosahuje zhruba 10 mld. dolarů, což představuje necelé procento tržní kapitalizace čínského akciového trhu. Privátní investoři mají takový zájem o alternativní investice k bankovním depozitům, že kupují akcie místních firem i v době, kdy publikují špatné zprávy.

Jinými slovy řečeno: ceny akcií tedy neodrážejí očekávání, jak si povede čínská ekonomika a jak velké budou podnikové zisky. "Jde o centrálně řízenou ekonomiku financovanou státem," připomíná Carl Weinberg, hlavní ekonom nezávislé analytické společnosti High Frequency Economics, pravidelně publikující zprávy o čínské ekonomice.

Jak přitom dodává, "zpracovatelský sektor vyrábějící pro vývoz je financován zahraničním kapitálem, přičemž zahraniční společnosti budují v Číně vlastní podniky nebo uzavírají s čínskými firmami strategická společenství."

Vysvětlování prudkého pádu čínských akcií koncem února fundamentálními faktory je tedy podle Baumové stejně zbytečné jako zkusit vysvětlit růst akciového indexu Šanghaj a Šenzen 300 za poslední rok o 158 %.

Rozvíjející se trhy nemohou růst věčně, což platí i pro země BRIC. Navzdory tomu zůstávají středem pozornosti řady investorů. V ČR je možné investovat v této skupině zemí i v jednotlivých státech, které ji tvoří, prostřednictvím dolarových fondů, případně investičních certifikátů. Perspektivy těchto zemí mohou být navzdory zmíněným výhradám dál zajímavé. Přesto je třeba mít na paměti upozornění některých správců těchto fondů, podle nichž by mělo jít spíše o doplňkovou než stěžejní investici.

FRANTIŠEK MAŠEK

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

s přispěním Františka Maška

s přispěním Františka Maška