Podle počtu změn, které se valí na české daňové poplatníky, tedy občany i firmy, přichází jeden z nejpřelomovějších roků polistopadového období. Některé už platí od 1. ledna, jiné teprve přijdou. Vláda neušetřila nikoho, aby vylepšila bilanci státu, který v posledních letech hospodaří s několika stamiliardovými schodky a nezdá se, že to v blízké době bude jinak.

To, co lze vnímat jako převratné období, jiní vidí spíš skepticky. „O revoluci se rozhodně nedá mluvit. Jde jen o parametrické posuny, o spoustu nevelkých změn rozložených přes celou ekonomiku a tlačených snahou rychle zlepšit rozpočtovou situaci, aniž by v pozadí byla nějaká hlubší jednotící systémová úvaha,“ říká analytik České spořitelny Michal Skořepa. „Vzhledem k tomu, že vláda je koalicí pěti stran zastupujících částečně odlišné politické preference, nerevolučnost a nesystémovost změn se asi dala čekat.“

Ani daňaři s ekonomy se neshodnou, kdo zásahy do systému pocítí nejvíc. „Změny jsou komplexní a zasáhnou nás všechny. Nicméně nejvíce dopadnou na fyzické osoby,“ domnívá se Kateřina Novotná, partnerka daňového a právního oddělení ve společnosti Deloitte. Jistotu ale nemůže mít nikdo, stále se totiž neví, jak to s některými daněmi přesně bude.

Faktické srážky a pocit ze ztráty

Jisté je, že podnikajícím lidem (OSVČ) se zvýší vyměřovací základ pro důchodové pojištění z 50 na nejméně 55 procent daňového základu. O něco víc proti minulosti přijdou i ti, kteří platí minimální zálohy. Minimální vyměřovací základ se v roce 2024 zvýší ze současných 25 procent průměrné mzdy na 30 procent a pak až na 40 procent průměrné mzdy v roce 2026.

Zaměstnanců se nejvíc týká zavedení nemocenského pojištění. „Není příliš veřejně diskutováno, ale odhaduje se, že přinese vůbec největší dodatečný výnos, a to ve výši téměř 12 miliard. Což je skoro šestkrát víc než tolik diskutované zaměstnanecké benefity,“ doplňuje Novotná. Nový zaměstnanecký odvod na nemocenské pojištění znamená, že z hrubé mzdy stát ukrojí dalších 0,6 procenta na sociální zabezpečení. Dříve tuto položku hradil jen zaměstnavatel. Celkově se tedy ze mzdy zaměstnanců na sociální pojištění bude strhávat 7,1 procenta místo dosavadních 6,5.

Daňových změn je hodně, ale revoluce to není. Od pětikoalice stran s různorodými voliči ji experti ani nečekali.

Jde tak trochu o psychologickou hru politiků s občany. „Zaměstnanci většinou nevnímají tolik výši své daňové zátěže, spíše se dívají na to, kolik dostanou takzvaně na ruku. To závisí i na tom, jak aktuálně vyjednávají se svými zaměstnavateli o výši příjmů,“ popisuje prezidentka Komory daňových poradců ČR Petra Pospíšilová. Znamená to, že kdo dostane přidáno, možná vládní daňové ukrajování z příjmů až tolik nepocítí.

Jelikož zaměstnancům se strhává měsíčně, může jít o zhoršení situace řekněme ve stokorunách, i když roční součet bude zřetelný. Horší pocity tedy mohou mít osoby samostatně výdělečně činné, neboť zdaňují své příjmy za rok a dopad změn vidí „kumulativně“.

Pospíšilová k tomu ovšem dodává, že zaměstnanci budou brát méně již od února, tedy od výplaty za leden, zatímco OSVČ budou svá daňová přiznání za rok 2024 podávat nejdříve v březnu 2025.

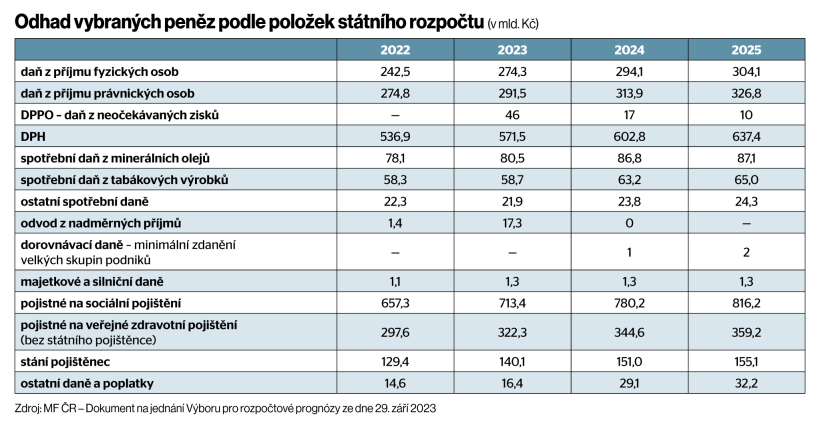

Odhad vybraných peněz podle položek státního rozpočtu (v mld. Kč)

Legislativní selhání a odklad na léto

Co se podle většiny oslovených expertů skutečně vládě nepovedlo, jsou změny u dohod o provedení práce. „Parametricky nejhůř jsou udělané změny u OSVČ, jdou divným směrem. Chybami jsou pak změny u dohodářů, které jsou zbytečně matoucí,“ říká sociolog Daniel Prokop.

Pokud si dosud zaměstnanec vydělal do 10 tisíc korun měsíčně na dohodu, neodváděl sociální pojištění. Takových dohod mohl mít i více u několika různých zaměstnavatelů. Této kumulaci se balíček rozhodl zabránit a nově se bude evidovat počet dohod u jednoho člověka. V případě, že bude mít dvě a více v daném měsíci a vydělá si více než 17 500 korun, sociální pojištění zaplatí.

„Celý proces bude zbytečně složitý a nákladný, o povinnosti platit sociální pojištění bude zaměstnavatele informovat sociálka. A to zpětně. Představte si ten zmatek, pokud bude mít zaměstnanec třeba tři dohody,“ říká Nikola Žítková ze společnosti Neotax.

Toto opatření patří mezi zmíněné nejistoty v systému změn a jeho účinnost je prozatím odložena na 1. červenec. „Právě opatření v oblasti dohod o provedení práce považuji za naprosté legislativní selhání a výsledek za nerealizovatelný paskvil. Nezbývá než doufat, že se situaci podaří napravit včas,“ tepe připravovanou novinku Pospíšilová.

Sociální politika na nesprávném místě

Rozporuplné pocity vzbuzují změny kolem DPH. Základní sazba 21 procent zůstává, ale původní dvě snížené sazby 15 a 10 procent se sjednotí do jedné ve výši 12 procent. „Přestože lze obecně se snahou o zjednodušení systému souhlasit, změna bohužel nepřichází v pravou dobu. Jak se ukazuje, ani podnikatelé nejsou připraveni vládu v těchto krocích podpořit,“ říká Michael Pleva, daňový poradce a associate partner poradenské kanceláře Rödl & Partner.

Potravinové řetězce podle čerstvých informací chtějí i v nové situaci zdražovat o pět až 10 procent. „Je samozřejmě otázkou, zda by zvýšení cen nebylo ještě vyšší, ale spíše se domnívám, že obchodníci pouze realizují vyšší zisky,“ doplňuje Pleva.

Vláda přitom chtěla u položek ve snížené sazbě 12 procent pomoci lidem u „aktuálně citlivého zboží a služeb“, jako třeba potravin, léků, dětských autosedaček nebo pohřebních služeb. Stát se tu přes DPH pokouší dělat sociální politiku. „Snahu zlepšit situaci sociálně slabých domácností tím, že skrze sníženou DPH snížíme ceny určitých položek spotřebního koše všem, tedy i bohatým, dlouhodobě vnímám jako jednu z největších vad českého daňového systému,“ pokračuje Skořepa z České spořitelny v kritice.

Ze stejné kategorie byl loňský úsporný tarif či snížení spotřební daně z pohonných hmot. „České veřejné rozpočty touto cestou přicházejí každoročně o desítky miliard korun. Mnohem levnější alternativou by bylo posílit systém sociálních dávek, jehož principem je pomáhat adresně, doplňuje Skořepa.

Se snahou zjednodušit systém a sjednotit sazby DPH byznys souhlasí, změna však pro podnikatele nepřichází v pravou dobu.

A jeden dobrý nápad na konec

Jestli se naopak na něčem experti shodnou a vládu chválí, je to novinka v podobě možnosti vést účetnictví i v cizích měnách, jako je euro, dolar či libra. „To je změna, na kterou některé subjekty netrpělivě čekaly. Skutečnost, že se dostala do konsolidačního balíčku a nečeká na schválení nového zákona o účetnictví, je pro většinu zainteresovaných překvapující a vítaná,“ potvrzuje partner v daňovém oddělení KPMG Petr Toman.

„Zavedení funkční měny v účetnictví považuji v obecné rovině za velmi smysluplné opatření. Dává smysl v podnicích, které mají silnou ekonomickou interakci se zahraničím právě v těchto měnách, a mohlo by eliminovat některá jejich stávající kurzová rizika,“ přidává další úhel pohledu Pospíšilová.

Daň z příjmů právnických osob (DPPO)

- zvýšení sazby DPPO z 19 na 21 procent aplikováno na všechna zdaňovací období počínající 1. 1. 2024

- omezení daňové uznatelnosti odpisů osobních automobilů pro podnikání, maximálně do výše 2 miliony Kč

- mimořádné odpisy bude možné od 1. 1. 2024 uplatnit pouze na silniční motorová bezemisní vozidla pořízená od 1. 1. 2024 do 31. 12. 2028

- zrušení daňové uznatelnosti tichého vína do 500 Kč jako daru

- zdanění pouze realizovaných kurzových operací

- možnost vést účetnictví v cizí měně (EUR, USD, GBP) pro firmy, které mají většinu transakcí v cizí měně

Daň z příjmů fyzických osob (DPFO)

- omezení slevy na dani na manželku – nově může využít jen poplatník žijící ve společně hospodařící domácnosti s manželem a vyživovaným dítětem poplatníka, které nedovršilo věku tří let

- zrušení školkovného

- zrušení slevy na dani na studenta

- omezení zaměstnaneckých benefitů – od roku 2024 je stanovena roční hranice pro osvobození nepeněžních benefitů na úrovni poloviny průměrné měsíční mzdy (21 983 Kč pro rok 2024)

- snížení limitu pro zdanění 23procentní sazbou daně ze současného 48násobku průměrné mzdy na 36násobek průměrné mzdy (1 582 812 Kč pro rok 2024)

- v letech 2024–2026 se zvýší minimální vyměřovací základ pojistného na sociální pojištění OSVČ z 25 na 40 procent průměrné mzdy

- vyměřovací základ OSVČ – pro výpočet pojistného na sociální pojištění se zvýší z 50 procent na 55 procent základu daně od roku 2024

Zdroj: Borisgnoth.cz, MF

Daň z přidané hodnoty (DPH)

- od roku 2024 dojde k redukci počtu sazeb DPH na základní 21 procent a sníženou 12 procent

- snížená sazba ve výši 12 procent bude aplikována např. u potravin bez nápojů, ubytovacích a stravovacích služeb, vodného a stočného, tepla, vybraných léků či zdravotnických prostředků, stavebních prací u rodinných a bytových domů, časopisů a novin, vstupenek na sportovní a kulturní akce nebo pohřebních služeb

- do základní sazby 21 procent budou zařazeny kadeřnické a holičské služby, nápoje, služby autorů a umělců, sběr, přeprava a skládkování komunálního odpadu, opravy obuvi, kožených výrobků a kol, úklidové práce, palivové dřevo

- knihy budou osvobozeny od DPH s nárokem na odpočet, a to jak fyzické, tak elektronické

- ze základní do snížené sazby DPH se přesouvá příležitostná pozemní a vodní hromadná doprava osob

- odpočet DPH u osobních automobilů bude omezen maximální částkou 420 000 Kč

Jiné daňové změny

- daň z nemovitých věcí – sazby daně se zvýší přibližně na 1,8násobek, bude zaveden nový koeficient zohledňující inflaci

- spotřební daně – dojde k nárůstu zdanění lihu a tabákových výrobků

- dohody o provedení práce / pracovní činnosti – právo na dovolenou u zaměstnanců na základě dohod od 1. 1. 2024

- dohody o provedení práce – dva nové limity pro vznik účasti na sociálním a zdravotním pojištění:

- – první limit pro DPP u jednoho zaměstnavatele, a to ve výši 25 procent průměrné mzdy

- – druhý limit při souběhu více DPP u více zaměstnavatelů, a to ve výši 40 procent průměrné mzdy

- dálniční známka – cena se zvýší o 800 Kč na 2300 Kč na rok od března 2024

- zaměstnanci budou znovu povinni platit nemocenské pojištění, a to ve výši 0,6 procenta z hrubé mzdy, zaměstnavatelova sazba 2,1 procenta zůstává zachována

Zdroj: Borisgnoth.cz, MF

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Vojtěch Wolf

Vojtěch Wolf