Současná výše úrokových sazeb, nejvyšší za uplynulých čtrnáct let, funguje hned na několik způsobů. Říká to Jan Procházka, od poloviny února nový člen bankovní rady ČNB. „Trh hypoték se ochladil. Jsme spokojeni i co se týče termínovaných vkladů a lidé spoří. Podniky si neberou úvěry v takové míře jako dřív,“ vyjmenovává a přidává dvě oblasti, u nichž má rada otazník: hospodaření státu a růst mezd. „Vidíme snahu vlády snížit strukturální schodek a já věřím, že se to letos podaří o minimálně avizovaných 70 miliard. Také se ale některé kroky stále odkládají. Největší obavy máme o to, jestli je u nás stále přehřátý trh práce,“ říká Procházka. O mzdách a sazbách bude bankovní rada jednat na příštím zasedání.

Nemyslíte, že je české bankovnictví nudné? Tedy že výhradně klasické banky tu obsluhují občany, střední a malé podniky a nakonec i korporátní bankovnictví.

Nemyslím, hodně to zjednodušujete. České banky nabízejí klasické bankovní služby jako ve zbytku Evropy. Naopak bych řekl, že vzhledem k rychlým událostem ve světě, makroekonomickému vývoji a digitalizaci, a nakonec i s tím, jak roste propojenost napříč finančním trhem i v regulaci, můžeme používat ve vztahu k českému bankovnictví různé pojmy, ale „nudné“ rozhodně ne.

Je tedy výhoda, že české banky vesměs dělají totéž a mají snadno pochopitelný byznys?

České banky aplikují klasický obchodní model s důrazem na systém řízení rizik, v tom se ukazuje z dlouhodobého pohledu jejich síla. Podívejte se na USA – příliš upřednostnit inovace bez adekvátního řízení rizik může výrazně ohrožovat stabilitu příslušné instituce.

Máte plán pro případ, že by na bankovním trhu vypukla panika, i kdyby byla iracionální? Co když lidé začnou ve velkém vybírat peníze jako v Silicon Valley Bank?

V mimořádných situacích jsme připraveni použít i mimořádné nástroje a postupy, jaké nám umožňují zákony i regulace. Vykonáváme opravdu precizní dohled nad jednotlivými bankami z pohledu kapitálové, finanční i likvidní pozice. A je strašně důležité to zvlášť v této době opakovat. Pravidelně vyhodnocujeme rizikový profil institucí a i podle toho plánujeme dohledové aktivity tak, abychom splnili mandát, který ČNB v této oblasti má.

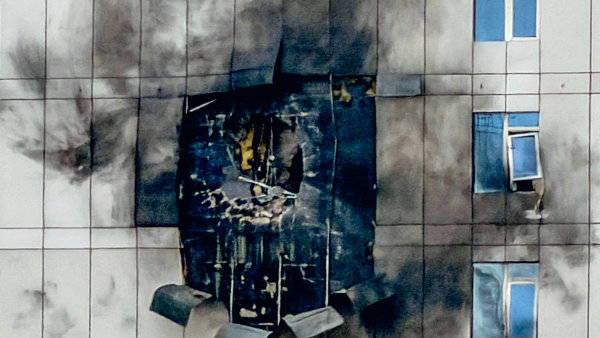

V pořádku byla i Sberbank, a přesto se na ni lidé po začátku války vrhli, masivně vybírali vklady a položili ji.

To byla výjimečná souhra okolností. Do reakce klientů banky se promítal i jejich odmítavý postoj k válce jako takové. Proto nepovažuji za šťastné na základě této události zevšeobecňovat chování klientů. Naše banky jsou dobře kapitálově vybaveny, stejně i v likviditě. Bankovní sektor je stabilní, a proto nevidím důvod pro paniku klientů. Ač si čeští bankéři na naši přísnost občas stěžují, v této neklidné době se ukazuje, jak dobře je, že jsme tak přísní. Oni sami občas připouštějí, že je to dobře, ač je to pro ně občas těžké obhájit před akcionáři. Právě kvůli přísnému dohledu ČNB v Česku nemusíme přemýšlet o mimořádných opatřeních.

Ač si čeští bankéři na naši přísnost občas stěžují, v této neklidné době je to dobře. Nemusíme přemýšlet o mimořádných opatřeních.

Je potřeba zabránit panice za jakoukoliv cenu?

Ano, run může jakoukoliv banku položit, důležitá je komunikace vůči veřejnosti. Proto ČNB pravidelně a poměrně detailně osvětluje situaci v jednotlivých sektorech finančního trhu a ujišťuje, že bankovní sektor je stabilní a pro paniku není důvod. Svět se mění. Vezměte si vývoj při pádu SVB. Nejprve to vypadalo, že padne celá. Pak se ukázalo, že její britskou část převezme HSBC, přestože se zdálo, že není systémově důležitá. Jenže se zjistilo, že její pád by poškodil britskou ekonomiku. Jak ale říkám, je naprosto nesmyslné teď u nás malovat čerta na zeď, protože čísla českého bankovního sektoru jsou výborná.

Znamená dění posledních týdnů na finančním trhu, že přijde přísnější regulace bank?

Podle mého názoru jsou na úrovni EU regulace a příslušné procesy zahájené před těmito událostmi dostatečné. Neměli bychom při každé krizi nebo náznaku krize řešit případné problémy vydáváním nové a nové regulace, protože potom se dostáváme do kontraproduktivní situace přeregulováním. To by nebylo dobré ani pro banky, ani pro dohled. Teď vidíme odlišnosti mimo EU, tedy v USA a Švýcarsku a nejspíš se regulatorní standardy více sjednotí. Švýcarský regulátor nahlíží na emisi dluhopisů AT1, takových, jaké byly odepsány po pádu Credit Suisse, jinak než ECB či ČNB. To je přesně ten typ regulace, který se nejspíš bude sjednocovat. Potíž regulace je v tom, že vždycky něco doháníte. Musíme umět nastavit podmínky jednoznačně a dlouhodobě. Ale ano, jsou tu velké výzvy. Dnes run na banku nevypadá tak, že jsou fronty před bankomatem či pobočkou. Rozšíří se zpráva na sociálních sítích a lidé mohou na několik kliknutí poslat peníze jinam.

Jan Procházka (44)

Člen bankovní rady ČNB od 13. února 2023. V letech 2012–2023 předseda představenstva a generální ředitel státní pojišťovny EGAP. Působil ve finanční skupině Cyrrus. Dvakrát byl členem NERV, naposledy stál v jeho čele. Byl i předsedou dozorčí rady Budějovického Budvaru.

To se stalo u SVB a v jednom dnu zmizelo 40 miliard vkladů.

Ta banka měla nedostatečnou diverzifikaci vkladů. Větší část měla nepojištěnou, protože se jednalo o vysoké částky od jednotlivých vkladatelů, jako byly start‑upy. I díky internetovému bankovnictví mohly odtéct velice rychle. Je třeba říct, že to bylo nejen selhání banky, ale i regulátora. Pokud bychom my viděli, že nějaké bance u nás obřím způsobem narůstá bilance, věřte mi, že by se stala předmětem našeho zájmu – jak má vyvážená krátká versus dlouhodobá aktiva a pasiva, jak je schopna řídit rizika spojená s touto změnou. Vedle toho funguje v EU systém pojištění vkladů do výše 2,5 milionu korun, což je převažující retailová klientela v bankách v ČR.

Znamená to, že budete v regulaci a dohledu ještě přísnější?

Současná krize dostatečně prověřila naše nástroje a ukázala, že jsou dostatečné. I když někdy z trhu cítíme opačnou tendenci, tedy zmírnit regulaci, nyní například u hypoték.

Co konkrétně chtějí banky zmírnit?

Třeba ukazatel DSTI týkající se výše dluhové služby k příjmu klienta (určuje maximální velikost měsíční splátky vůči jeho čistým měsíčním příjmům – pozn. red.). Samozřejmě je otázka, jestli tyto ukazatele, které brzdily trh v době nízkých sazeb, fungují stejně i u vysokých sazeb, kdy překážkou jsou samotné vysoké sazby. Na tato kritéria se jednou za půl roku díváme, ale zároveň se teď snažíme působit protiinflačně a zatím nám nedává smysl uvolňovat hypoteční pravidla. Hodnotit to budeme zase v červnu.

Problém Silicon Valley Bank byl, že vsadila na státní dluhopisy a pak je nedržela až do splatnosti. I české banky jsou významnými investory do státního dluhu, který chtějí držet až do splatnosti. Vidí tam ČNB do budoucna riziko?

Státní dluhopisy tvoří asi 13 procent aktiv českých bank. Skutečně jde o relativně vysoké číslo. Jde ale o dluhopisy dobře rozložené v čase a ČNB nesleduje jen samotnou angažovanost, ale i toto rozložení. Tedy aby bankám seděla krátká a dlouhá aktiva a pasiva a nehrozilo jim to, co se stalo SVB. Jsme si ale vědomi, že náš stát má vysoký strukturální deficit a bude muset vydávat stále více dluhopisů. Poptávka bank a dalších finančních institucí po nich ještě poroste. Rozhodně bych jim to nezazlíval. Jde celkem o pochopitelné a uhlídatelné riziko. U SVB došlo k základním selháním řízení aktiv a pasiv ve spojení s vysokou koncentrací nepojištěných vkladů. Proto při runu musela tyto dluhopisy pod tlakem prodávat, a tím utrpěla ztrátu. Jejím případem nelze poměřovat situaci v Česku.

Růst sazeb není problém jen z hlediska přeceňování dluhopisů, ale i zmíněných hypoték. Budete teď chtít po bankách, aby více diverzifikovaly a více vytvářely opravné položky?

Sledujeme, že se přesouvá část úvěrů z první elitní kategorie do druhé či třetí, kdy se již vytvářejí opravné položky. Děje se to ve všech bankách, ale podíl těchto nevýkonných pohledávek není vysoký a banky mají proces řízení kreditního rizika včetně tvorby opravných položek propracovaný.

Vyšší sazby by se měly odrážet v úročení, které banky nabízejí klientům. Můžete říct, kolik loni od ČNB na repo sazbě dostaly?

Bylo to přes 150 miliard korun.

Potíž regulace je v tom, že vždycky něco doháníte. Co máme umět, je nastavit podmínky jednoznačně a dlouhodobě.

Proč podle vás nejsou banky ke klientům velkorysejší?

Jednak malou flexibilitou – Češi neradi mění banku. Když porovnáte růst sazeb například s měsíčními či dvouměsíčními termínovanými vklady, je to podobné jako u pohonných hmot. Ty jsou také flexibilní jen na jednu, pro spotřebitele nevýhodnou stranu. Teprve loni o prázdninách začali lidé dostávat úrokové sazby, které odpovídají nárůstu našich sazeb.

Co současná nejistota na celosvětovém finančním trhu znamená pro českou měnovou politiku?

Jak se svět v posledních třech týdnech změnil, je vidět na výrocích centrálních bankéřů Fedu či ECB i tržních hráčů, kteří dnes vidí sazby níž než před měsícem. Všechny centrální banky na světě ale jednohlasně říkají, že inflace tu s námi bude déle, a sazby tak budou muset být na vyšších úrovních delší dobu. Pro nás jsou hlavním nástrojem boje proti inflaci samozřejmě úrokové sazby a pomocným nástrojem silný kurz koruny. Do té doby, dokud neuvidíme dostatečně silné signály, že inflace klesá, nepůjdou dolů ani sazby. Všichni již chápou, že finanční a měnová stabilita jsou spojené nádoby.

Jak nahlížíte na dosavadní kroky ČNB před vaším nástupem?

Chápu, že moji kolegové stáli na nějaké křižovatce a rozhodli se jít touto cestou. Já se k nim přidal v únoru a v březnu jsem se ztotožnil se směrem, kterým tato cesta vede. Musíme ale sazby na vyšší úrovni držet dlouho a nepovolit moc brzy. Pak se nám podaří ekonomiku zchladit.

Dnes se ekonomové shodují v tom, že na další růst sazeb je pozdě, protože by se stejně projevily až za rok či rok a půl, a musí se to vysedět. Nebyl by namístě signál, že jste ochotni zvýšit sazby alespoň o 0,25 procentního bodu?

Potřebujeme, aby nás finanční trhy správně četly a byli jsme pro ně transparentní. Kdybychom něco takového udělali na minulém zasedání, bylo by to pro trh matoucí, protože byl i podle naší veřejné komunikace přesvědčený, že to nyní neuděláme. Nejde o to, jestli by to bylo dobře. Kdybychom to udělali, mohou si trhy myslet, že ČNB vidí mnohem větší přehřátí trhu práce, než všichni předpokládají, nebo že je ohrožena finanční stabilita systému.

Co je tedy nejpalčivějším problémem, který by mohl znamenat změnu dosavadního přístupu a sazby zvýšit?

U hypoték se trh ochladil. Jsme spokojeni i co se týče termínovaných vkladů a lidé spoří. Podniky si neberou úvěry v takové míře jako dřív. Fakticky jsou jen dvě oblasti s otazníkem. Jednak fiskální, tedy vysoký strukturální dluh vlády. A i když vidíme snahu vlády snížit strukturální schodek a já věřím, že se letos podaří snížit ho o minimálně avizovaných 70 miliard, potřebné kroky se stále odkládají. Největší obavy máme o to, jestli je u nás stále přehřátý trh práce.

A pokud by byl, budete zvyšovat sazby?

Přesná data teď nemáme, statistický úřad je bude mít až se zpožděním. Při měnovém jednání jsme měli k dispozici dva statistické údaje, které ukazují, že v průmyslu a ve stavebnictví byl v lednu dvouciferný růst mezd. Jedno číslo bylo 11,9 procenta, druhé 14,9 procenta. Jsem si ale jistý, že právě o mzdách a sazbách se budeme bavit na příští bankovní radě.

Kdy čekáte pokles inflace na jednocifernou hodnotu?

Pokud zafungují vysoké sazby, ekonomika by se mohla ochladit už ve druhé půlce roku. Zároveň nejsme teď schopni předvídat zahraniční vlivy, například pokud ECB zvýší sazby, skutečně se sníží rozdíl úrokových sazeb mezi námi a nimi a může oslabit koruna, což nechceme. Jestli se něčeho bojím, tak toho, že politici nebudou ochotni připustit recesi a budou ekonomiku zasypávat penězi. Nemyslím primárně politiky v Česku, ale po celém světě. Budou vymýšlet nový kurzarbeit, volat po tom, že se musí pomáhat lidem, a to může být nakonec pro vývoj inflace mnohem nebezpečnější než cokoliv jiného.

Takže – můžete zvýšit sazby ještě teď?

Pokud se ukáže, že trh práce je přehřátý a politika ECB i Fedu bude aktivistická, odpověď je jednoznačná. Musí se zvýšit sazby, a to možná už na příštím jednání.

Deset let jste působil v Exportní garanční a pojišťovací společnosti. Jak těžké bylo rozhodování, zda tam setrvat, nebo přijmout nabídku stát se členem bankovní rady ČNB?

Celý rok 2022 byl pro mě hodně náročný, ale zároveň hodně povedený. Obhajoval jsem členství v dozorčí radě Budvaru, na začátku toho roku jsem si také říkal, že by bylo skvělé dostat se do Národní ekonomické rady vlády, která se měla tvořit. To se mi nejen povedlo, ale dokonce jsem jí i šéfoval. Takže přiznávám: mrzelo mě, že jsem Budvar, EGAP i NERV musel opustit. V EGAP to bylo skvělých deset let. Přicházel jsem do instituce, která byla zralá na krach, a postupně se mi ji povedlo stabilizovat a čísla i její finanční zdraví to jednoznačně potvrzují. Jenže na druhou stranu téma centrálního bankovnictví, to je pro bankéře i pojišťováka asi nejvíc, co kdy může dělat. A první týdny v ČNB mi to potvrdily. Mojí výhodou je, že do centrální banky přicházím z pojišťovny, takže rozumím nejen bankovnictví, ale i této oblasti. Díky zkušenostem z EGAP zároveň vím, jak se pohybovat v prostředí mezinárodních institucí – nijak se tam nepředvádět, ale zároveň nebýt zakřiknutý.

Evropa obecně je myšlence digitálních měn hodně nakloněná, určitě víc než třeba USA. Některé projekty nevyšly, lidé neměli zájem.

Jaké to je, přejít z instituce, která má za úkol podporovat export, do instituce, která teď na nějaké potřeby exportu ohled nebere a bojuje za silnou korunu?

To máte jako s fotbalovým útočníkem, který přestoupí z jednoho mužstva do druhého. Prostě se snažíte hrát co nejlépe, no a když zrovna hrajete proti bývalému mančaftu a dáte gól, tolik se neradujete. Takže exportérům určitě neříkám, jak je to skvělé, jak nám ta silná koruna pomáhá tlumit inflační tlaky. Každopádně se s exportéry a obecně s českými podniky snažím co nejvíc komunikovat.

Jak vnímáte takzvanou euroizaci české ekonomiky? Škoda Auto i další firmy kompletně přecházejí na účetnictví v eurech, nakolik to limituje schopnost ČNB ovlivňovat prostřednictvím měnových sazeb výši inflace?

V těchto případech takzvaná transmise měnové politiky plně nefunguje, to je jasné. Víme, že asi 61 procent nově sjednaných úvěrů je v eurech, ze všech stávajících je to 46 procent. Určitým způsobem nám pomáhá, že české banky si na těch eurových úvěrech pro české podniky přirazí nějakou vyšší marži. Kdyby byly úvěry v eurech skutečně za nula procent a v korunách za sedm procent, asi by to tu také vypadalo jinak. Každopádně je to věc, kterou sledujeme a řešíme, zda je to systémové riziko. Dobré je, že tyto úvěry mohou dostat jen podniky pohybující se na zahraničním trhu, které tam mají příjmy nebo výdaje, ne domácnosti. Zároveň tam funguje záklopka, o níž se málo ví, ale kterou požadujeme. Jakmile by kurz koruny k euru oslabil o více než dvacet procent, banky tyto eurové úvěry musí být schopny zpátky „přehodit“ do českých korun.

Vy jste v ČNB po Oldřichu Dědkovi jako svou specializaci přebral oblast digitálních měn. Budete k nim vstřícnější?

Tady nejde o to, že se změnila bankovní rada, ona se změnila celková situace. Je jasné, že letos v září skončí první fáze projektu digitálního eura, v níž se mělo rozhodnout, zda se tímto směrem skutečně budeme ubírat. Přesvědčení centrálních bankéřů a politiků v Evropě je jednoznačné. Chtějí tím směrem jít, takže se spustí fáze druhá, během níž bude probíhat technický vývoj a testování a paralelně s tím se bude utvářet i potřebná legislativa. Teď už nemůžeme říkat, že se otázkou digitální koruny nebudeme zabývat. Vždyť se dokonce uvažuje o tom, že v té testovací fázi by nějaký účet digitálního eura měl nejen každý občan eurozóny, ale každý občan EU. Takže to v ČNB samozřejmě musíme sledovat.

A vám by se představa digitální koruny líbila?

Jsou projekty jako třeba na Bahamách či v Nigérii, kde to moc nevyšlo a zájem o to mezi lidmi nebyl. Rozhodně nejsem odpůrce digitálních měn, ale je za mě fajn, že se nejdřív začne s eurem a my to budeme moct pozorovat a poučit se. Evropa obecně je myšlence digitálních měn hodně nakloněná, určitě víc než třeba Spojené státy.

Co je ten hlavní argument evropských bankéřů, kteří za digitální měny horují?

Využití hotovosti postupně hodně klesá. Banky vědí, že se peněžní směna bude stále víc dělat elektronicky a chtějí mít prst na tepu doby. Vědí, že díky digitalizaci měn bude efektivita nástrojů měnové politiky mnohem větší. Kdyby bylo třeba zapotřebí rozhazovat do ekonomiky peníze z vrtulníku, jak se občas říká, tak to lze udělat lehce, protože znáte dobře protistranu. Když zavedete záporné úrokové sazby, tak ten transmisní mechanismus zafunguje mnohem lépe, protože lidé si digitální peníze z bank těžko vyberou a strčí doma do trezoru.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom