Pád Silicon Valley Bank otřásl světem financí. Znervózněli prakticky všichni investoři, centrální bankéři i politici, protože krach tak velké americké banky, to tu od roku 2001 nebylo. Panika se rozšířila poté, co šéf SVB Greg Becker rozeslal dopis akcionářům, že instituce utrpěla ztrátu 1,8 miliardy dolarů z prodeje amerických státních dluhopisů. Přestože nastínil plán na získání kapitálu ve výši 2,25 miliardy dolarů, přišla bleskurychlá reakce klientů – okamžitě se snažili vybrat uložené peníze.

Podle lidí obeznámených s celou záležitostí doporučily různé společnosti, jako například Founders Fund investora Petera Thiela, Union Square Ventures a Founder Collective, svým start‑upům, aby si své peníze stáhly, čímž takzvaný run na banku akcelerovaly. Ve čtvrtek 9. března během jediného dne zkusili klienti vybrat 42 miliard dolarů. V bance bylo v tu chvíli uloženo 175,4 miliardy dolarů.

SVB byla vcelku specializovaná, zaměřovala se právě na mladé inovativní firmy. Že šlo zrovna o technologickou komunitu, má svůj význam. Jak uvedl list The Insider, je velká šance, že nebýt sociálních médií, k tak velkému runu by pravděpodobně nedošlo. Panika investorů dokázala položit už nejednu banku, v tomto případě se ale informace šířily obrovskou rychlostí, především na Twitteru. Navíc v době, kdy je možné převést peníze z účtu na účet u jiné banky v řádu minut, problém nabobtnával.

Písmena SVB byla jen v onen čtvrtek tweetována zhruba dvěstětisíckrát, přičemž několik zakladatelů a generálních ředitelů technologických společností psalo o stahování peněz z banky. Pak se už vše dalo do pohybu. V pátek banka zkolabovala a její vedení převzal Federální úřad pro pojištění vkladů (FDIC).

Morální hazard, nebo klid na trhu?

Prezident Joe Biden se následující pondělí snažil ujistit klienty Silicon Valley Bank a Signature Bank, tedy další, která zkrachovala počátkem týdne, že jejich peníze jsou v bezpečí. K tomu ovšem připojil, že investoři do cenných papírů zkrachovalých bank stejnou záruku nedostanou. Revoluční je, že počátkem minulého týdne FDIC v případě SVB nabídl dosud nevídanou věc. Tedy že pojištění pokryje i vklady nad 250 tisíc dolarů, které ze zákona nejsou kryty. Podle odhadů uvedených v nedávné zprávě pro regulační orgány více než 85 procent vkladů SVB nebylo pojištěno.

„Americké autority si správně vyhodnotily, že je to jediná možná cesta. V USA hrozila bankovní panika s náklady mnohem vyššími, než je to, kolik činí teď. SVB byla systémově významná banka, u nás bychom ji nebo její klienty taky zachraňovali,“ říká hlavní ekonom Generali Holding a bývalý guvernér ČNB Miroslav Singer.

Nastala situace, jak ji popsal nový šéf banky Tim Mayolpoulos, jmenovaný FDIC: „Ve Spojených státech ani v žádné jiné bance ve Spojených státech není bezpečnější místo pro vklady než teď v SVB.“

Exguvernér Singer: SVB byla systémově významná banka. Jí podobnou nebo její klienty bychom u nás taky zachraňovali.

Zdůvodnění, že šlo o zastavení paniky, vidí trochu jinak investiční bankéř Ondřej Jonáš. „Je otázka, jestli by nějaká velká panika byla. Jednoznačné je, že to nechtěli riskovat. Fakticky u SVB zvýšili limit pojištění na nekonečno,“ říká muž, jenž roky pracoval na Wall Street či pro americkou centrální banku Fed za éry předsedy Paula Volckera.

Jonášovy pochyby jsou založeny na tom, že neomezeným stropem americká vláda koketuje s principy samotného systému. Pokud ke krachu dojde poté, co nějaká banka zariskuje, tak, jako se dělo i v případě SVB, a stát zajistí, že vkladatelé o žádné peníze nepřijdou, mohou to začít dělat další. „Samozřejmě, že jde o podporování morálního hazardu. Dává to signál trhu, že takto nějak by se Fed zachoval, kdyby zkrachovaly podobně důležité banky. Kde to jsme, když daňový poplatník kryje veškeré náklady? Pokud mají stoprocentní jistotu, to už můžeme mít rovnou peníze u washingtonského Fedu,“ říká Jonáš.

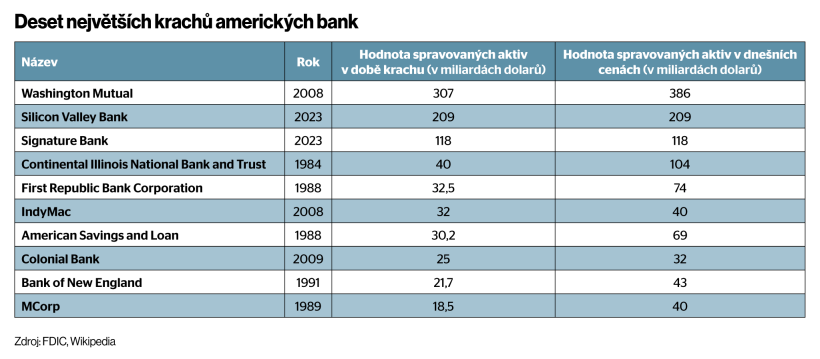

Deset největších krachů amerických bank

Jiní tak příkří nejsou. „Z jedné strany se na to takto dá podívat, tedy že si vkladatelé nemusí dávat pozor, kam peníze ukládají, na druhou stranu klid v celém bankovním systému je důležitější než trvat na nějakých morálních principech. Před lety bych asi odpověděl jinak, ale zkušenosti mě naučily, že to, jak se americké úřady zachovaly, je pro celý systém dobře,“ říká Michal Semotan, portfolio manažer v J&T investiční společnosti.

Podle Singera je naopak hazardní myslet si, že se v bankovnictví novými přísnějšími a zlepšenými pravidly povede morální hazard eliminovat. „Toto naneštěstí šíří politici po každé krizi a bohužel se k nim často přidávají i představitelé sektoru. Ve skutečnosti to pak vždy po době klidu stejně končí nutností zastavit novou bankovní paniku. A pokud jde o morální hazard, akcionáři banky, jejíž akcie se obchodovala za několik set dolarů, teď velmi pravděpodobně skončí s nulou, možná i investoři do podřízeného dluhu,“ připomíná bývalý guvernér.

Investor: Banka pro start‑upy v Česku chybí

I přesto, že vznikla už v roce 1983, byla SVB netypická. Nabízela služby nejen start‑upům, ale obecně mladým firmám, které se chystaly k úpisu akcií na burze. „Specializovala se na to, aby je vychovala, a to je nesmírně důležitá funkce. Kéž bychom takovou u nás měli,“ říká Jonáš. Podle něj je pro ekonomiku důležité, aby tito lidé dostali příležitost, protože nové dravé firmy dnes generují většinu nových pracovních míst v USA. „Je dobře, když existuje specializovaná instituce a nabízí takovým firmám odborné služby, dělá expertizu a umí s těmito lidmi pracovat. Inovátoři mají třeba skvělý výrobek, ale nevědí, jak dát dohromady vnitřní strukturu firmy – koho do představenstva, kdo dělá platební agendu. Pomoci jim je nesmírně užitečná funkce,“ doplňuje.

Zatímco v USA nechali banku padnout a její řízení převzaly úřady, Britové její dceřinou společnost prodali za jednu libru domácí bance HSBC. „Největší chyba byla, že se nepodařilo SVB prodat o víkendu, jako se to povedlo Britům s pobočkou. Proslýchá se, že Fed nechtěl dát stejné záruky, jako když krachovala Bear Stearns. Tehdy nabídl, že když se objeví ještě nějaké nepravosti v rozvaze, budou kryty z jiného pojistného fondu. Teď ne, proto daly velké americké banky od SVB ruce pryč,“ tvrdí Jonáš.

V minulém týdnu se dění v americkém bankovním sektoru přelilo do Evropy, když se znovu vynořily potíže banky Credit Suisse a o víkendu ji převzal její rival, největší švýcarská banka UBS. Jde o jednu z největších transakcí svého druhu v bankovním sektoru za desítky let. Pomoci má i švýcarská centrální banka tím, že na posílení likvidity poskytne až 100 miliard franků (2,4 bilionu korun).

Krach SVB se dotkl i českých firem. „Na jednu stranu byla situace poměrně vypjatá a během víkendu jsme s několika foundry domlouvali strategii, jak dál,“ říká David Semerád, spoluzakladatel technologických firem Mindzero, Kindest a STRV, která vyvíjí mobilní aplikace pro iOS a Android a webová řešení pro americké start‑upy. „Vedle Silicon Valley Bank, přes kterou jsme v Mindzeru posílali výplaty, používáme pro některé další spoluvlastněné byznysy banku First Republic. O té se také spekuluje, že by mohla mít problémy. Nicméně zásah americké vlády celou situaci uklidnil a pro tuto chvíli obavy skončily.“

Firmám i jednotlivcům v Česku se dostalo ujištění, že nic podobného, co se stalo v zámoří, sem nemíří. „Česká národní banka v posledních dnech pozorně sleduje situaci v USA, kde došlo k selhání středně velkých bank, i ozvěny této situace v Evropě. Domácí banky jsou dobře kapitálově vybavené a jsou povinny dodržovat přísná regulatorní pravidla včetně těch pro řízení likvidity,“ prohlásil v minulém týdnu viceguvernér ČNB Jan Frait.

Šéf řídil banku z Havaje

Poukázal tak nepřímo na další aspekt celé záležitosti. Ukazuje se, že při vší užitečnosti SVB pro část byznysu bylo její řízení na pováženou. Když došlo k implozi, většina z jejích 8500 zaměstnanců stále pracovala na dálku. „Někteří z Miami, někteří se přestěhovali do Las Vegas nebo na chatu v lesích a pracovali jako digitální nomádi,“ řekl jeden z bývalých bankéřů banky listu Financial Times.

Podle několika zdrojů výkonný ředitel Greg Becker občas úřadoval z Havaje, prezident Mike Descheneaux odjel na Floridu a dnes už bývalá šéfka pro řízení rizik banky Laura Izurietaová fungovala z předměstí Washingtonu.

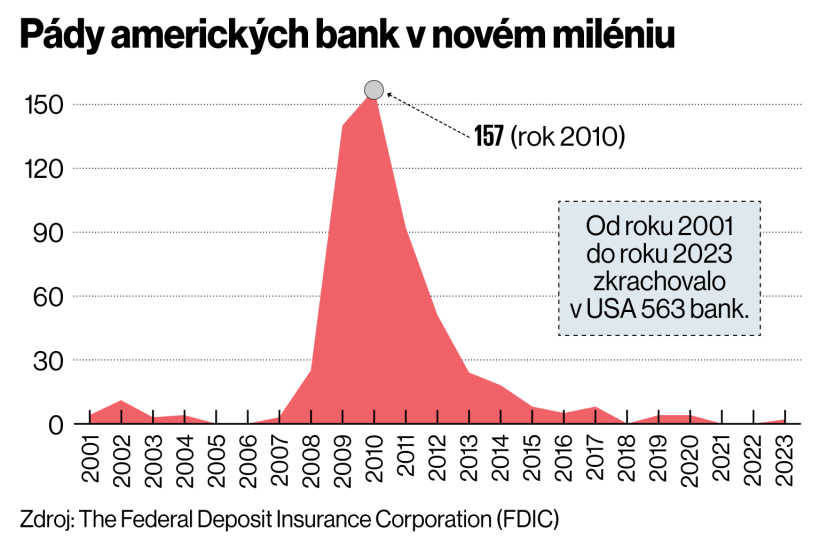

Pády amerických bank v novém miléniu

Právě styl řízení rizik kalifornskou banku nakonec dostihl. Například se v ní od covidových dob během dvou let ztrojnásobila výše vkladů. Od začátku roku 2020 do začátku roku 2022 vzrostly vklady SVB o 206 procent oproti průměru (36,1 procenta). Peníze bylo třeba investovat, v aktivech SVB byly silně zastoupeny dluhopisy s dlouhou dobou splatnosti. Asi 91 miliard z více než 209 miliard aktiv byly dluhopisy, které banka plánovala držet do splatnosti i 10 let.

Mimo jiné šlo i o takzvaně bezpečné dluhopisy federální vlády. Ty jsou však bezpečné jen z hlediska úvěrového selhání. Pokud rostou úrokové sazby, které zvyšuje Fed, cena dluhopisů logicky klesá. „Finanční instituce ani nefinanční podniky nečekaly tak vysokou inflaci a rekordně rychlé zvedání úrokových sazeb v USA. SVB se dokonce ani nezajišťovala vůči růstu úrokových sazeb a propadu cen dluhopisů, které měla ve svých aktivech. Banka spoléhala na to, že nepříznivé období rostoucích sazeb překoná a bude nadále generovat zisk ze svých aktivit,“ říká analytik společnosti Finlord Boris Tomčiak. Kdyby se jí podle něj bývalo před několika týdny podařilo upsat další akciový kapitál či nějaké podřízené dluhopisy a získala by tak likvidní prostředky, možná by kolaps ani nepřišel.

To už poukazuje na možnost, že částečně selhal i samotný federální bankovní dozor, který řešil kreditní riziko, ale už ne úrokové. Právě kvůli čerstvým pádům bank teď lze očekávat, že americká centrální banka bude s růstem sazeb opatrnější. Jako perličku informace o SVB udávají, že ještě několik hodin před krachem si management banky nechal vyplatit roční bonusy. Po dobu dvou týdnů pak vedení vyprodávalo své akcie. Například CEO za část svého podílu získal 3,6 milionu dolarů. Podobně se zbavovali akcií i další včetně finančního řiditele.

Ačkoliv pád SVB a problémy dalších vyvolávají vzpomínky na pád Lehman Brothers, zatím nic nenaznačuje, že jde o hlubší problém. To by se případně projevilo až v následujících týdnech a měsících. Problémy SVB ale ukázaly na něco jiného, a sice na křehkost, jaká charakterizuje některé části systému. Vyplouvá to na povrch právě teď, v době vysoké inflace, kdy centrální banky prudce zvedají sazby. Zůstává otázka, jestli jde skutečně jen o špatný risk management, navíc nedbale dozorovaný, a o několik málo bank, nebo o systémovou záležitost.

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je odemčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Vojtěch Wolf

Vojtěch Wolf